- ارتباط با ما

- |

- درباره ما

- |

- نظرسنجی

- |

- اشتراک خبری

- |

- نگارنامه

تورم سال آینده به کمتر از ۳۰ درصد میرسد

به گزارش مجله خبری نگار سعید اسلامی بیدگلی در پنل روشهای نوین تامین مالی از طریق بازار سرمایه که در حاشیه هشتمین نمایشگاه بینالمللی بورس، بانک و بیمه برگزار شد با تاکید بر اینکه پیش بینی پذیری اقتصاد ایران مطلوب نیست توضیح داد: اقتصاد ایران در تنگنای طولانی مدت قرار گرفته است و طی چهار دهه گذشته تقریبا همه فرصتهایی که بتواند گشایش ایجاد کند را از داده است. از طرف دیگر سرمایه اجتماعی کشور هم کاهش جدی پیدا کرده است.

وی با بیان اینکه ایران جزو معدود اقتصادهای دنیا است که نتوانسته تورم خود را حل کند، گفت: کشورهای منطقه که بعضا دولتی مستقر و بانک مرکزی نداشتهاند با تورمی به این شدت مواجه نیستند و اکثرا تورمهای شدید طی دو یا سه سال برطرف شده است.

دبیرکل کانون نهادهای سرمایهگذاری ایران با تاکید بر اینکه ایران تقریبا چهار دهه درگیر تورم بوده است عنوان کرد: تورم در ایران ساخت یافته شده است، یعنی با کسب و کارهایی مواجه هستیم که معتاد تورم هستند. بعضا و در برخی از دولتها که تورم به دلایل مختلفی کاهش پیدا میکند شاهد این هستیم که بانکها با مشکل مواجه میشوند.

بیدگلی با بیان اینکه سطح نرخ بهره در کشور بالا است و توجه به بهره وری در درجه چندم قرار دارد اظهار کرد: یکی از علل تورم این است که طی سالهای گذشته نتوانستیم نرخ رشد نقدینگی را کنترل کنیم. همچنین حل مشکل کسری بودجه را طی سالهای گذشته تمرین نکردیم. در حالیکه دولت با هزینههایی روبرو است که توان کنترل آنها را ندارد.

وی ادامه داد: البته این مشکلات بدون راه حل نیست، اما برای رفع آنها باید بدانیم میتوانیم فرصتی چند ساله را از شهروندان بگیریم.

دبیرکل کانون نهادهای سرمایه گذاری ایران در ادامه با بیان اینکه پیش بینی میشود میزان تورم در سال آینده به کمتر از ۳۰ درصد و به حدود ۲۷ تا ۲۹.۵ درصد برسد اظهار کرد: البته شرط تحقق این پیش بینی این است که بدانیم دولت برای کسری بودجه چه خواهد کرد؟ چرا که تصمیمات بودجهای دولت تاثیرات زیادی روی بازارهای جهانی میگذارد.

بیدگلی با بیان اینکه ظرفیت بازارهای مالی در ایران از نظر تعداد و نفوذ افزایش زیادی پیدا کرده است، گفت: فکر میکردیم توسعه بازار سرمایه به برخی مسائل مانند کنترل قیمتگذاری دستوری پایان بدهد. باید به این نکته توجه کرد که سپردن بسیاری از ساز و کارها به بازار میتواند در برخی بخشها راهگشا باشد.

وی در ادامه با تاکید بر اینکه طی چهار دهه گذشته نتوانستیم برخی متغیرهای اقتصادی را کنترل کنیم، گفت: تصمیمات اقتصادی کوتاه مدت هستند و جریان نقدینگی از این بازار به آن بازار در حال حرکت است. در هیچ جای دنیا لوازم خانگی تبدیل به دارایی نمیشود، به جز ایران.

دبیرکل کانون نهادهای سرمایه گذاری ایران ادامه داد: طراحی ابزارهایی که سرمایه گذار را از نوسانات اقتصادی مصون کند به اینکه سیاستگذار تصمیمات خود را بهبود ببخشد کمک میکند. مسلما انتظار نمیرود راه حلها بدون درد باشد. برای مثال در حوزه حذف یارانههای انرژی پیشنهادات زیادی شده، اما نهایتا تصمیم درستی گرفته نشده است. همچنان ارز ۴۸۰۰ تومانی و قیمتگذاری دستوری طرفدار دارد و کار تصمیم گیر پیچیده است.

در ادامه مراسم امیر تقی خان تجریشی رئیس هیات مدیره شرکت بورس تهران با اشاره به روشهای تامین مالی در سالهای گذشته اظهار کرد: از جمله این روشها میتوان به صکوک استثناء اشاره کرد که اولین بار برای شرکت صنعتی و معدنی که زیرگروه توسعه مالی بود صورت گرفت. همچنین یکی دیگر از روشهای تامین مالی صندوق پروژه بود که اولین صندوق نیز به مپنا اختصاص یافت که نیروگاه گازی پرند را به سیکل ترکیبی تبدیل کند، اما هیچ کدام از این تجربهها تکرار نشد.

وی با اشاره به پذیره نویسی تجلی اظهار کرد: این پذیره نویسی نیز یکی دیگر از روشهای تامین مالی بود. با این حال از هر کدام از ابزارهای تامین مالی تعداد قابل توجهی پروژه ندیدیم و هر سال ابزارهای جدید فقط برای رفع مشکلات به کار گرفته میشود.

رئیس هیات مدیره شرکت بورس تهران ادامه داد: اتفاقی که در حال شکل گیری است این است که در صندوق پروژه ایدهای که مطرح شده بود این بود که فرد صاحب پروژه میخواست کمبود منابع مالی را جبران کند. مردم نیز بخشی از سرمایههای خود را وارد پروژه میکردند، اما آن پروژه ناتمام میماند. به نظر من برای حل این مشکل باید از ابتدا اعلام میکردند که پروژه به چه میزان منابع مالی نیاز دارد و فردی به عنوان متعهد پذیره نویسی نیز معرفی شود. البته این هم یک مشکل جدید داشت که بانی نمیتوانست برای پروژههای بزرگ این راه را ادامه دهد.

به گفته تجریشی راهکار مشکل این است که پروژه به عنوان یک شرکت پذیرش شود.

وی با اشاره به انتشار اوراق بدهی برای تامین کسری بودجه گفت: راه حل این است که به جای اینکه اوراق به صورت مستقیم و نقد در بازار فروخته شود به سمت سهامدار بلندمدت حرکت کنیم. مثلا سهامداران اوراق را به صورت قسطی و بلندمدت بخرند. این موضوع باعث میشود که تامین مالی در طول زمان قرار بگیرد. فرآیند همانند عرضههای اولیه بشود و این امکان به هر کد بورسی داده شود که یک کلاسی را از نظر قیمت انتخاب کند.

- لطفا از نوشتن با حروف لاتین (فینگلیش) خودداری نمایید.

- از ارسال دیدگاه های نا مرتبط با متن خبر، تکرار نظر دیگران، توهین به سایر کاربران و ارسال متن های طولانی خودداری نمایید.

- لطفا نظرات بدون بی احترامی، افترا و توهین به مسئولان، اقلیت ها، قومیت ها و ... باشد و به طور کلی مغایرتی با اصول اخلاقی و قوانین کشور نداشته باشد.

- در غیر این صورت، «نگارمگ » مطلب مورد نظر را رد یا بنا به تشخیص خود با ممیزی منتشر خواهد کرد.

- آخرین اخبار

- محبوب

- برچسب های داغ

- فواید غیرمنتظره بوسه و بغل

- دانشمند توضیح میدهد که چرا دوش آب سرد در هوای گرم بیفایده است

- پزشک گفت چه غذاهایی را نباید با قهوه خورد

- عواقب جدی اعتیاد به پورنوگرافی برای سلامتی

- نمادی از میراث مشترک| درباره تاریخ آلاسکا، محل برگزاری اجلاس آتی پوتین و ترامپ، چه میدانیم؟ + عکسها

- متخصصان ۵ فایده سلامتی خوردن شاهتوت را شناسایی کردهاند

- رسوایی هستهای در بریتانیا... چه اتفاقی افتاد؟

- رابطه جنسی منظم، اما نه متعصبانه، عمر زنان را طولانی میکند

- در نیمه اول سال ۲۰۲۵، ۳۶۰۰ نفر در دبی به اسلام گرویدند

- ترامپ واشنگتن را خطرناکترین شهر روی کره زمین خواند

- تأثیر سرکوب گریه بر سلامت مردان

- جاسوس سیا که پروژه هستهای تایوان را خنثی کرد چه کسی بود؟

- یک روش طبیعی برای رفع بیخوابی در عرض ۲۴ ساعت

- گاردین: مواد شیمیایی خطرناکی در برخی از انواع کاندوم یافت شده است

- عواقب ترک چربیهای حیوانی

- سالمترین و مضرترین قهوهها معرفی شدند

- آیا میتوان آب مرکبات را با معده خالی نوشید؟

- دانشمندان دریافتند که وسواس به ورزش، میل جنسی زنان را «تخریب» میکند

- چرا یک نوشیدنی گرم در هوای گرم ما را سرحال میکند؟

- سلامت روزمره: هفت میوه برای پوست سالم

- یک وصله کوچک چسبنده که فشار خون را اندازه گیری میکند!

- چند نکته ساده که سلامت باتری شما را حفظ میکند!

- تعاملات اجتماعی بر سطوح مواد شیمیایی مغز تاثیر دارد!

- احساس داغی و سوزش در کف پا نشانه بیماری است!

- تولید ایمپلنت جذبشونده استخوانی و غوغا در دنیای پزشکی!

- کربن منتشرشده از رودخانهها برای ذخایر قدیمی هزاران ساله است!

- برای داشتن استخوانهایی محکم چه بخوریم؟

- سه بیماری مغزی که عامل ابتلای مشترکی دارند!

- جوانماندن مغز با کمک ادویه ها!

- ناحیهای کوچک در ساقه مغز نقش جداکردن خاطرات را به عهده دارد!

- چگونه مواد مغذی مورد نیاز مغز خود را تامین کنیم؟

- نقش مواد معدنی و ویتامینها در کاهش خطر تشکیل سنگ کیسه صفرا!

- تجربه اولین سفر میانستارهای با یک فضاپیمای سیگاریشکل!

- انسانها قابلیت تنفس در زمان دایناسورها را نداشتهاند!

- چرا باید در تابستان مراقب دیابت بود؟

- چه غذاهایی به کاهش وزن کمک میکنند؟

- یک روش تشخیص مبتنی بر خون برای تشخیص سرطان مغز استخوان!

- چرا آمار طلاق سالمندان بالا رفته است؟

- خورشید قابلیت بلع سیارات را دارد!

- نابود کردن ایمیل امری غیرممکن!

- نشانههای مختلف فشار روانی ناشی از تغییرات بدن!

- چین اولین کشتی بدون سرنشین مخصوص بازیابی موشک را ساخت!

- معرفی مواد غذایی تشدید کننده بواسیر

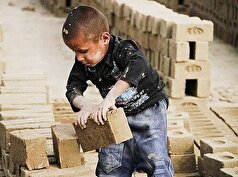

- کودکان کار یا کودک بلاگری؟ پدیدهای رو به رشد در شبکههای اجتماعی!

- یک لیوان شیر زردچوبه کیفیت خواب شما را تضمین میکند!

- فواید ۳۰ دقیقه پیادهروی که معجزه میکند!

- برای تمرکز و آرامش ذهن سراغ این ۶ دمنوش بروید!

- پیشگیری از بیماریها در فصل مدرسه با رعایت این نکات ساده!

- راهکارهایی طبیعی برای بهبود رشد قد!

- برای دوران بلوغ از تدابیر طب سنتی کمک بگیرید!

- شیاف هم به خودی خود عوارض دارد!

- ویژگی مزاجی خاص هر فصل را برای پیشگیری از بیماریها در نظر بگیرید!

- تحرک بدنی عاملی قوی برای پیشگیری از بیماریها!

- این سه مدل خواب عوامل زمینهساز بیماریهای جسمی و روانی هستند!

- غذایی که میخورید، سپر شما در برابر بیماری هاست!

- با افزایش موارد گرمازدگی از سلامت فرزندان خود محافظت کنید!

- چرا ساعت اولیه پس از تولد ساعت طلایی نامیده میشود؟

- مزایای مصرف شیر مادر برای نوزاد که نمیدانستید!

- همه نکاتی که باید در مورد درمان ناباروری بدانید!

- عوارض سکته مغزی بلافاصله با مراجعه به توانبخشی برطرف میشود!

- کودکان به چه مقدار میوه و سبزیجات نیاز دارند؟

- ابتلای بزرگسالان به بیماری آبلهمرغان چقد متفاوت با کودکان است؟

- خطرات احتمالی سلامت پا در پیادهروی اربعین!

- نقش پر اهمیت تغذیه با شیر مادر در سلامت نوزاد!

- نحوه صحیح استراحت و ماساژ بعد از پیاده روی طولانی مدت!

- در مسیر پیادهروی اربعین چه چیزهایی نباید خورد؟

- گوشیهای هوشمند چه عوارضی بر روی فرم بدن داشتهاند؟

- برای مسیر طولانی پیادهروی اربعین غلات و خشکبار بهترین گزینهاند!

- فرآیند تدریجی پوکی استخوان از چه سنی آغاز میشود؟

- پیشگیری از خستگی ذهنی با نوشیدن کافی آب!

- استرس و افسردگی خود را به ۳۰ دقیقه پیادهروی روزانه بسپارید!

- خواب شبانه کافی در حفظ سلامت قلب تاثیر دارد!

- رژیم غذایی بسیار کمکالری چیست؟ چگونه عمل میکند؟

- مصرف منظم گردو اینگونه سرطان روده بزرگ را از شما دور میکند!

- سکته مغزی، زوال عقل و افسردگی عوامل خطر یکسان دارند!

- رژیم غذایی میتواند مانع بروز سنگ کیسه صفرا شود؟

- بهترین زمان برای مصرف ویتامین C را بدانید!

- برای درمان سلولیت چه میتوان کرد؟

- هوش مصنوعی در تقلید صدای دوبلورها بدون رضایت آنان!

- اهمیت تشخیص زودهنگام ضایعات پیشسرطانی دهانه رحم!

- همسر سابق بازیکن اسپارتاک در شبکههای اجتماعی از او انتقاد کرد: «او ما را در خیابان رها کرد»

- عکس| دخیا پیش از بازی فیورنتینا و منچستریونایتد با الکس فرگوسن دیدار کرد

- رونالدوی ۴۰ ساله آمادگی جسمانی فعلی خود را نشان میدهد

- کایلی جنر نشان داد که در کودکی چه شکلی بوده است

- تیم رپر دیدی در مورد عفو این نوازنده با دولت ریاست جمهوری ایالات متحده گفتوگو کرد

- سون هیونگ مین ۵ فوتبالیست مورد علاقهاش را معرفی کرد| ۴ برنده توپ طلا معرفی شدند

- شاهزاده هری درباره دعوایی که در آن «بینی شاهزاده اندرو را شکست» صحبت میکند

- جونگمن، ستاره سریال «من و پادشاه»، به جرم تجاوز و خفگی به زندان افتاد

- "من میتوانم با هزینه او زندگی کنم": عروس جوان لپس بعد از عروسی نقشه میکشد

- بلا حدید و هیلی بیبر قسم میخورند که: حقیقت در مورد مکمل "جادویی" که زیبایی و سلامت را افزایش میدهد چیست؟

- جاستین و هیلی بیبر در بحبوحه شایعات طلاق، میخواهند فرزند دوم داشته باشند

- «او مدام همسرم را فاحشه خطاب میکرد»: ریووا درباره باجگیری از مادرش

- عکس| یورگن کلوپ با ستارههای سابق NBA، دیرک نوویتسکی و استیو نش، پدل بازی کرد

- مشخص شد بردلی کوپر چه زمانی از جیجی حدید خواستگاری خواهد کرد

- کارگردان، وینونا رایدر را گیر انداخت و تهدید کرد که حرفهاش را خراب خواهد کرد

- جنیفر لوپز در تولد ۵۶ سالگیاش عکسی از دوران کودکیاش به همراه کیک منتشر کرد

- رسوایی جنسی جدیدی گریبان مائورو ایکاردی را گرفته است

- شوچنکو، اسطوره تیم ملی اوکراین، با قهرمان مطلق بوکس جهان، اوسیک، دیدار کرد

- حادثه تکان دهنده: مبارز MMA در دعوا با دختر، یک چشم خود را از دست داد

- «با کت و شلوار سفید. ۲۳ سال پیش...» ریو فردیناند در مورد امضای قرارداد با منچستر یونایتد

- هالند عکسی از تعطیلاتش را برای جشن تولدش منتشر کرد: «در نیمه راه ۵۰ سالگی!»

- قهرمان جهان روسیه درباره افسردگی پس از زایمان صحبت میکند

- راموس به واسکز که پس از ۱۰ سال رئال مادرید را ترک کرد، گفت: «به زودی میبینمت»

- انس جابر برای «کشف دوباره شادی زندگی»، بازنشستگی خود را از تنیس اعلام کرد

- La Nacion: الکسیس سانچز با مدل روسی رابطه برقرار کرد

- مسی جزئیات درگیری با رابرت لواندوفسکی در سال ۲۰۲۱ را فاش کرد

- سوفی ترنر رابطهاش را با نامزد سابقش از سر میگیرد

- النا دودینا درباره بارداری در ۳۶ سالگی: «شرمآور بود که هیچکس متوجه نشد»

- جنیفر آنیستون مظنون به داشتن رابطه جدید با یک هیپنوتراپیست است

- کایلی جنر به همراه تیموتی شالامی در تعطیلات در ایتالیا دیده شدند

- عکس| گروه اوئیسیز در اولین کنسرت خود پس از ۱۶ سال، به دیوگو ژوتا ادای احترام کردند

- دختر ۱۱ ساله تیماتی میخواهد مادر جوانی شود

- پس از یک "خیانت احتمالی"، نامزد فرمین لوپز، ستاره بارسلونا، عکسی از خودشان با هم منتشر کرد

- تیلور سویفت با پیراهنی به ارزش ۴۰۰۰ روبل در ملاء عام ظاهر شد

- عکس| واکنش پدی پیمبلت، مبارز UFC، به مرگ فوتبالیست دیوگو ژوتا

- زارع: ما زیر بار زور و تسلیم نمیرویم

- گلر مس رفسنجان: جنگ تمام میشود، اما وطن فروشها فراموش نمیشوند

- «من بیدفاع رها شده بودم»: بدلکار از کوین کاستنر شکایت کرد

- در دو کلمه| کریستیانو رونالدو باشگاه مادرش را غافلگیر کرد + عکس

- الکساندر اووچکین به افتخار رکورد اسنایپر NHL از دیوید بکهام هدیه دریافت کرد

- فصل جدید: شهادتهای غافلگیرکننده در پرونده مرگ مارادونا

- این بازیگر با فرزندان زیاد گفت که چگونه پس از ۴۵ سال فرم خود را حفظ میکند

- امیلی اوسمنت پس از کمتر از ۵ ماه از ازدواج درخواست طلاق میکند

- شهادت جدید جزئیات جدی در مورد روزهای پایانی مارادونا را فاش میکند

- شاهزاده هری و مگان مارکل بیانیهای غافلگیرکننده در مورد بریتانیا بیان کردند

- یک هنرمند مصری حقیقت ازدواج خود با محمد صلاح را فاش میکند

- "من خنده دار به نظر میرسم": خواننده رپ معروف به دلیل فلج صورت در بیمارستان بستری شد

- او من را تهدید و مجبور به اعمال جنسی تحقیر آمیز کرد؛ اعترافات تکان دهنده نامزد ستاره سابق وستهام

- پس از شکستن رکورد: رئیس اف بی آی با اوچکین دیدار میکند

- استندآپ کمدین معروف به دلیل بستنی تمام شب را در بیمارستان گذراند

- شکیرا فاش میکند که چگونه بر خیانت پیکه غلبه کرده است

- سه روز پس از تبرئه آلوز| همسرش او را با خبر خوشحال کننده شگفت زده میکند

- جوانترین قهرمان جهان در مورد فواید شطرنج برای کودکان صحبت میکند

- حبیب نورمحمدوف خود را به یک "ماشین" تشبیه میکند و مبارزان تیمش را با برندهای معروف خودرو مقایسه میکند

- آنها میخواهند مرا در چک بکشند| مربی سابق زنیت عدم امکان حضور در صدمین سالگرد باشگاه روسی را توضیح میدهد

- از ستاره سابق لیورپول تا کار به عنوان یک تمیز کننده فاضلاب

- ستاره الاتحاد عربستان با تعجب گفت: قبل از تبدیل شدن به یک بازیکن مشهور زباله جمع آوری میکردم

- کتاب: کیت میدلتون با شاهزاده ویلیام "به عنوان چهارمین فرزندش" رفتار میکند

- فرح الفاسی، خواننده مشهور مراکشی، اسرار طلاق و تفکر خودکشی قبلی خود را فاش میکند

- افشاگری پزشکی هیجان انگیز، رمز و راز مرگ بتسی آراکاوا، همسر بازیگر آمریکایی جین هکمن را افزایش میدهد

- حمایت بانکها از بازار سرمایه از فردا اجرا میشود

- بورس سقوط کرده در دولت روحانی چگونه در دولت شهید رئیسی احیا شد؟

- درمان بورسی پزشکیان از زبان عبده

- جذب سرمایه ۷ همتی از بازار بورس دانشبنیانها

- وعده عناب بورسی واقعیتر شد

- چهارمین روز نزولی بازار در غیاب نیروهای صعودی

- انتخابات و دامنه نوسان مهمترین دلیل رکود فعلی بورس

- بورس با ۴ مصوبه دولت برای حمایت از بازار سهام سبزپوش میشود؟

- ۳ دلیل پایین بودن ارزش معاملات خرد در بورس

- معافیتهای مالیاتی بازار سرمایه باید استمرار پیدا کند

- بورس این روزها تحت تأثیر تداوم نرخ اخزای بالای ۳۵ درصد

- رشد شاخصهای بورس با کف سازی تکنیکال

- کاهش دامنه نوسان هم علاج بورس نزولی نبود

- سایه تامین مالی دولت بر سر بورس سنگینی میکند

- کاهش بی سابقه حجم معاملات سهام در بورسهای جهانی

- رشد شاخصهای بورس با کمک بانکیها و اعلام نرخ تسعیر ارز

- حمله به سفیر روسیه در لهستان

- معرفی سری گوشیهای Redmi K ۵۰ قبل از رونمایی رسمی

- غفوری: فکر کردن به قهرمانی از الان، سادهلوحانه است

- کاهش ۱۰ درصدی تولید هوندا در دو کارخانه

- سومین نشست دستمزد، باز هم بدون نتیجه

- لغو بلیت فروشی عمومی المپیک زمستانی چین

- گرامیداشت قربانیان هواپیمای اوکراینی در دانشگاه تورنتو

- ادامه چانهزنی چهارگانه در وین

- صرفهجویی ۱.۶ میلیارد دلاری کمیته برگزاری المپیک و پارالمپیک توکیو

- محبوبترین رشته المپیک توکیو مشخص شد

- اعلام هزینه میزبانی توکیو از المپیک و پارالمپیک ۲۰۲۰،

- آذرتاج: هیات اقتصادی جمهوری آذربایجان به ایران میرود

- بررسی عملکرد ایران در المپیک؛ جایگاه چهارمی در آسیا

- پایان وضعیت اضطراری در کشور میزبان المپیک ۲۰۲۰

- محافظت از مو و پوست سر در برابر آفتاب: آنچه باید بدانید

- گرسنگی و اثرات آن بر بدن: سفر محرومیت از غذا

- رقص خبر در فیکنیوزها، باجنیوزها و سایبریها

- شما هم پس از فارغالتحصیلی افسرده شدید؟

- پل زدن ارزشها از روی پول

- این جایگاه حتما مردانه نیست!

- غذاهای رایجی که میتوانند بیسروصدا فشار خون را افزایش دهند

- «نکات طلایی» برای جلوگیری از یکی از خطرناکترین انواع سرطان

- جایگزینهای طبیعی برای اوزمپیک که هورمون سیری را تحریک میکنند

- مطالعهای نشان میدهد که یک ترکیب غذایی ساده میتواند سپر شما برای سلامتی بهتر باشد

- دکتر ترتیاکووا: شبکههای اجتماعی تواناییهای تفکر انسان را کاهش میدهند

- یک نوآوری علمی، ادرار را به مادهای برای ایمپلنتهای استخوانی و دندانی تبدیل میکند

- محققان خواص مفید و مضر پسته را نام بردند

- ایالات متحده: فراخوان فوری شکلات تلخ محبوب به دلیل خطر بالقوه مرگ

- الکل با اختلال عملکرد جنسی در مردان مرتبط است

- غذاهای تند چه تاثیری بر کاهش وزن دارند؟

- مصرف نوشیدنیهای شیرین در دوران بارداری خطراتی برای سلامتی دارد

- هشدار به رانندگان: یکی از اجزای ضروری در ماشین پر از میکروب است!

- پیشگامان داروشناسی: سیر به عنوان سلاحی قدرتمند علیه تصلب شرایین

- یک پزشک روسی برخی اشتباهات در درمان سیستیت را آشکار میکند

- لنست: خطر زوال عقل با افزایش کلسترول باقیمانده افزایش مییابد

- علائم آلرژی غیرمنتظره در بزرگسالان

- کارشناسان میگویند چگونه بدون تعطیلات تابستانی با استرس کنار بیاییم

- نوعی قهوه خطر ابتلا به دژنراسیون ماکولا را در بزرگسالان مسن افزایش میدهد!

- MedicalXpress: دانشمندان درباره عواقب خطرناک نخوردن صبحانه هشدار میدهند

- دانشمندان راز تکثیر غیرممکن گل رز را حل کردند

- قهوه و شکر| افزودنیهای شما چگونه بر فواید نوشیدنی مورد علاقهتان تأثیر میگذارند؟

- غذاهایی که در یخچال مفیدترند

- PNAS: غذاهای سرخشده خطر ابتلا به روانپریشی را افزایش میدهند

- یک ماده ساده در غذاهای رایج ممکن است خطر حملات قلبی را کاهش دهد

- کی پی: مصرف بیش از حد شیرینی میتواند منجر به بیماری آلزایمر شود

- آزمایش خون انقلابی، سرطان را سالها قبل از بروز علائم تشخیص میدهد

- متخصصان ۵ محصول را نام بردند که میتوانند عملکرد قلب و رگهای خونی را بهبود بخشند

- مصرف شیر خطر ابتلا به سرطان سینه را در زنان افزایش میدهد

- یاکوشف، متخصص گوارش: قهوه باعث اختلال در عملکرد مغز میشود وقتی که به اندازه کافی نمیخوابید

- درمان امیدوارکننده برای طاسی، نتایج شگفتانگیزی به همراه دارد

- دیلی میل: دانشمندی راههای سادهای برای رسیدن به طول عمر معرفی میکند

- در کشورهای عربی فروخته میشود| سازمان غذا و داروی آمریکا (FDA) میلیونها دستگاه کنترل قند خون را به دلیل نقص "کشنده" از بازار جمع آوری میکند

- روانپزشک کوزنتسوف خطرات کمبود خواب مزمن را توضیح داد

- اخبار داغ

- ورزشی

- پربیننده

- پربحث

- توضیحات وزارت امور خارجه درباره اینکه چرا روسیه تعلیق استقرار موشکهای میانبرد را لغو کرد

- دانشمندان نقطه ضعفی را در سرطان خون تهاجمی یافتند

- وزارت دفاع روسیه: ما به یک مرکز راهآهن در دنیپروپتروسک که توسط ارتش اوکراین استفاده میشد، حمله کردیم

- گواردیولا از بازیکن منچسترسیتی تمجید کرد

- چین از افزایش موارد ابتلا به تب چیکونگونیا خبر داد

- راهی برای شناسایی سریع مسمومیت با متانول پیدا شده است

- مصر: موج شدید گرما به دلیل «گنبد حرارتی»

- زاخارووا بیانیه رهبران اتحادیه اروپا در مورد اوکراین را «جزوه نازیها» توصیف کرد

- آلمان طرح صلح ترامپ را تهدیدی برای اوکراین خواند

- ویتامینی که پیری پوست را کند میکند، کشف شد

- شهردار کییف: زلنسکی باید تصمیم دشواری در مورد واگذاری زمین بگیرد

- رسانهها: اتحادیه اروپا و کییف پیشنهاد خود را برای حل و فصل مناقشه اوکراین ارائه میدهند

- مکرون برای دومین بار در یک هفته با زلنسکی تماس گرفت

- امگا ۳ یک خاصیت خطرناک پنهان دارد

- دانشمندان دریافتند که درمان سرطان سینه از ابتلا به آلزایمر جلوگیری میکند

- محصولات اصلی برای پیشگیری از سرطان روده بزرگ ذکر شده است

- رژیم غذایی که به تسکین علائم تاکی کاردی کمک میکند، نامگذاری شده است

- گیاهی که التهاب بدن را کاهش میدهد، کشف شد

- در روسیه، آنها شبیهسازی یک ماموت را روی یک گوساله "تمرین" کردند

- پاسخ غافلگیرکننده تن هاگ به سوالی درباره هت تریک رونالدو

- قانونگذاران آمریکایی از زاکربرگ خواستند به دلیل نگرانیهای مربوط به ایمنی کودکان، این ویژگی اینستاگرام را غیرفعال کند

- مردی به طور غیرقانونی وارد برج ایفل شد و با چتر نجات به پایین پرید

- مقدار شیری که برای کبد در سنین بالا خطرناک است، نامگذاری شد

- یک کشور عربی نفتخیز با بحران شدید سوخت مواجه است

- رئیس جمهور کلمبیا از سیاست مبارزه با مواد مخدر ترامپ حمایت کرد

- سفیر روسیه توضیح داد که چرا دیدار پوتین و ترامپ در ایتالیا برگزار نمیشود

- دانشمندان از همکاران خود میخواهند که داستانهای شکستهایشان را به اشتراک بگذارند

- نیویورک تایمز: رهبران اروپایی نگرانند که پوتین و ترامپ بدون مشارکت آنها به توافقی در مورد اوکراین دست یابند

- کاهش ۱۸ درصدی: آژانس اروپایی تعداد مهاجران غیرقانونی که وارد اتحادیه اروپا میشوند را فاش کرد

- ستارهشناسان راز تولد نادرترین نوع سیاره فراخورشیدی را فاش کردند

- مقامات روسیه تأیید میکنند که اتحادیه اروپا در تلاش است تا مانع از توافق شود و بحران اوکراین را تشدید کند

- اکسیوس: جلسات بریتانیا در مذاکرات حل و فصل اوکراین پیشرفت قابل توجهی داشته است

- سه توله ببر از نژاد رد دیتا بوک به دلیل "بیتجربه بودن مادرشان" در باغوحش لایپزیگ به خواب ابدی فرستاده شدند

- کشف دو ویروس جدید و کشنده در چین

- خبرگزاری فرانسه: بانکدار برجسته چینی پس از دو سال غیبت آزاد شد

- ترامپ تصمیم گرفت نویسنده پرفروش و مجری تلویزیونی را به سازمان ملل بفرستد

- یک پزشک توضیح داد که چرا شنا در دریا سالمتر از آب شیرین است

- آیا ایساک شروع لیگ برتر را از دست خواهد داد؟ مربی نیوکاسل جنجال را حل و فصل میکند

- سه مرد به یک زن معلول تجاوز کردند و فیلم این حادثه را برای برادرش فرستادند

- دانشمندان حیواناتی را پیدا کردند که از برخورد تقریباً مستقیم شهاب سنگ قاتل دایناسورها جان سالم به در بردند

- یک اقتصاددان آمریکایی از واشنگتن میخواهد که اعتبار موضع روسیه در قبال اوکراین را به رسمیت بشناسد

- لوموند: فرانسه حکم بازداشت بین المللی دیپلمات الجزایری را صادر کرد

- افزایش تلفات ناشی از انفجار در کارخانهای در باشکیریا گزارش شده است

- دانشمندان مکانیسم غیرمنتظرهای برای درک درد کشف کردند

- کوچینیچ، نماینده سابق کنگره: دیدار پوتین و ترامپ تنشها را کاهش میدهد

- وکلای مراکشی به قصد ترامپ برای معرفی او به عنوان نامزد جایزه صلح نوبل حمله حقوقی کردند

- فرانسه از افزایش جرایم علیه مسیحیان خبر داد

- غیبت لواندوفسکی در بارسلونا قطعی شد

- پلیس لندن یک مرد نابینا با نیازهای ویژه را در جریان تظاهرات همبستگی با فلسطین دستگیر کرد

- «رهبر کتلت و نان را با هم ترکیب کرد»: روسها در کره شمالی با برگر کیم جونگ اون پذیرایی شدند

- قتل عام دهها غیرنظامی در کنگو توسط شورشیان M۲۳، علیرغم تلاشهای صلح قطر

- اسپانیا: دو نفر در سقوط یک هواپیمای کوچک کشته شدند

- چین میگوید پوتین ضربالاجل ترامپ را نادیده گرفت

- پزشک پنج قانون برای ارتباط با افراد مبتلا به آلزایمر را نام میبرد

- هند: تولید دفاعی به رکورد ۱۷ میلیارد دلار رسید

- بزرگترین آتشسوزی از سال ۱۹۴۹| آتشنشانان همچنان در تلاش برای مهار بدترین آتشسوزی جنگلی در فرانسه هستند

- زلنسکی به غرب در مورد «شرطهای غیرواقعبینانه» روسیه برای صلح هشدار داد

- دانشمندان «ضربان قلب» زمین را در زیر آفریقا کشف کردند| این ضربان در حال از هم پاشیدن قاره و ایجاد اقیانوسی جدید است

- یک کارشناس آمریکایی درباره تغییر رویکرد واشنگتن در قبال مناقشه اوکراین صحبت میکند

- دانشمندان راهی برای نجات هزاران بیمار از قطع عضو پیدا کردهاند

- دانشمندان بیماریهایی را که اغلب باعث مرگ میشوند، نام بردهاند

- یک حامل داده مولکولی با ظرفیت عظیم ساخته شده است

- دانشمندان ساختار ناشناختهای را در سلولهای انسان کشف کردند

- روسیه ابزاری برای شل کردن خاک ابداع کرده است که آن را ۴۱ درصد کارآمدتر خرد میکند

- سیگارهای الکترونیکی یکبار مصرف خطرناکتر از سیگارهای معمولی هستند

- ژنهایی که خطر اعتیاد را افزایش میدهند، شناسایی شدند

- در آمریکا، یک خرس بزرگترین تاج دندان جهان را دریافت کرد

- نخست وزیر مجارستان: اروپا باید در پایان دادن به جنگ بین روسیه و اوکراین پیشگام شود

- بریتانیا: یک بالن هوای گرم در جریان جشنواره بینالمللی بریستول به سقف یک مدرسه ابتدایی برخورد کرد

- یوشاکوف موضوعات مورد بحث پوتین و ترامپ در آلاسکا را فاش کرد

- دانشمندان دریافتهاند که گفتار کودکانه یک ابرسلاح تکاملی برای انسانها است

- تحولات جدید در پرونده تهدید به مرگ مکرون توسط یک خاخام اسرائیلی

- اوشاکوف: مسکو انتظار دارد دیدار بعدی پوتین و ترامپ در روسیه برگزار شود

- کانادا قصد دارد قیمت نفت خام از روسیه را به ۴۷.۶ دلار در هر بشکه کاهش دهد

- رسانه: فون در لاین در جریان سخنرانی خود در فنلاند خود را در موقعیتی نامناسب قرار داد

- در تیراندازی نزدیک دانشگاه اموری در آتلانتا، یک افسر پلیس زخمی و عامل تیراندازی کشته شد

- شاهزاده بریتانیایی در اولین سال ازدواجش مخفیانه با ۱۲ زن خوابیده است

- دانشمندان کشف کردهاند که بره موم قادر به نفوذ به سلولهای بدن است

- کارشناس: چه چیزی هند را به خرید نفت روسیه سوق میدهد؟

- رسانهها: ترامپ دستور آمادهسازی برای حملات نظامی علیه کارتلهای مواد مخدر در آمریکای لاتین را صادر کرد

- جدایی مارتینز کلید جذب گارسیا توسط بارسلونا خواهد بود

- جک گریلیش قیمت مناسبی دارد

- بعد از بنجامین سسکو... منچستریونایتد به دنبال یک مهاجم دیگر است!

- وستهام برای هر بازیکن ۲۰ میلیون یورو پرداخت میکند

- چلسی در مورد آینده ویگا در میان مصدومیت شدید کولول تصمیم میگیرد

- گزینه لیورپول برای ایساک مشخص شد

- رومانو: میلان آماده است هویلوند را با مبلغ ۶ میلیون یورو از منچستریونایتد قرض بگیرد و گزینه خرید دائمی او با ۴۵ میلیون یورو وجود دارد

- چلسی فروش رناتو ویگا را تایید کرد

- برنتفورد در حال حاضر جایگزینی برای یوان ویسا دارد

- تصمیم اکسل ویتسل

- توماس مولر تعدادی از یادگاریهایش را به حراج گذاشت

- منچستریونایتد میتواند مهاجمی را به صورت رایگان جایگزین ششکو کند

- متخصص تغذیه سابق رونالدو فاش کرد که کدام بازیکنان زسکا شبیه ستاره پرتغالی هستند

- جایگزین گالاتاسرای برای ادرسون در بارسلونا است

- عاملی که ژاوی سیمونز را از چلسی جدا میکند

- جیکوبز: به هوجلوند گفته شده اگر میخواهد بازی کند، باید منچستریونایتد را ترک کند

- حکیمی توضیح میدهد که چرا معتقد است شایستهی بردن توپ طلا است

- رامیرز: قهرمانی برای کراسنودار بسیار مهم بود

- زنگ خطر با هری کین به صدا درآمد

- جزئیات انتقال عمر آلدرت فاش شد

- مالیک تیاو، امضا کرد

- ادن هازارد، بازیکن سابق رئال مادرید، ممکن است به پاری سن ژرمن برود

- انزو میلوت در عربستان سعودی فرود آمد

- ایل متینو: آرسنال آماده است تا اولکساندر زینچنکو را بفروشد

- توافق برای امضای قرارداد با ادرسون مورائس

- منچستریونایتد قیمت راسموس هویلوند را اعلام کرد

- رم پیشنهاد هنگفتی از عربستان سعودی دریافت کرد

- مربی لیورپول، فن برونکهورست، گفت: میخواهم هر چه زودتر تجربهام را با تیم به اشتراک بگذارم

- فن برونکهورست، مربی لیورپول: از پیوستن به این باشگاه بسیار هیجانزدهام

- فن برونکهورست درباره سازماندهی لیورپول: همه چیز دقیقاً همانطور که انتظار داشتم پیش میرود

- اجلاس سه جانبه کلیدی میلان در انگلستان

- ویارئال برای جذب دیساسی رقیب دارد

- سسک فابرگاس، با توجه به بخشی از باشگاه فوتبال بارسلونا

- باشگاه پاری سن ژرمن از امضای قرارداد پنج ساله با دروازهبان شوالیه خبر داد

- همسر بارکو در مورد درگیری با آرژانتینی میگوید: «گرفتمت! ما را در خیابان رها کردی و ناپدید شدی!»

- تن هاگ به سوالی در مورد اختلافش با رونالدو در منچستریونایتد پاسخ داد

- دو مدافع میانی که آث میلان زیر نظر دارد

- مانور برای جذب کاستلو لوکبا در حال انجام است

- مروارید آمریکایی که ویارئال را اغوا میکند

- روزنامهنگار گزارش میدهد که چگونه مربی گالاتاسرای به نامزدی ماتوی سافونوف واکنش نشان داد

- مدافع لوکوموتیو هدف نقل و انتقالات اتلتیکو مینیرو قرار گرفت

- گل میرانچوک، آتلانتا را از شکست در بازی مقابل مونترال در MLS نجات داد

- حمله محکم کینگزلی کومان!

- کریستانتوس اوچه، مهرهای سرسخت برای ختافه

- یک پیشنهاد غیرمنتظره برای رونالد آراخو؟

- اکیپ: حضور زابارنی در PSG به دلیل اقدامات بورنموث به تعویق افتاد

- جزئیات جدیدی در مورد انتقال احتمالی ادوارد اسپرتسیان به ساوتهمپتون منتشر شد

- «این یک ننگ است.» تیری آنری درباره بازیکنی که هرگز توپ طلا را نبرد

- یوونتوس تورین حالا قیمت مت اورایلی را میداند

- اف سی بارسلونا و اینیگو مارتینز رسما در دو مسیر مجزا

- سسک فابرگاس، با توجه به بخشی از باشگاه فوتبال بارسلونا

- بازیکنان منچستریونایتد از راسموس هویلوند ناراضی هستند

- «دو گزینه وجود دارد»| وکیل ورزشی توضیح میدهد که چرا چلسی برای فصل لیگ برتر با مودریک قرارداد امضا کرد

- پاولیچنکو در مورد انتقالش به تاتنهام گفت: «من دو بار پیشنهادش را رد کردم، اسپارتاک حقوق خوبی دارد.»

- مانور برای جذب کاستلو لوکبا در حال انجام است

- داروین نونیز، ستاره امضا شده برای الهلال

- عربستان دو ستاره رئال مادرید را وسوسه میکند

- Skira: لوکمن به آرسنال پیشنهاد شده است، این بازیکن منتظر تصمیم اینتر است

- هرادکی، دروازهبان، به موناکو پیوست و همان روز اولین بازی خود را برای این باشگاه مقابل اینتر انجام داد

- تادیچ، مهاجم سابق آژاکس و فنرباغچه، همتیمی لوکاس ورا در امارات شد

- پاری سن ژرمن با جانلوئیجی دوناروما برنامههایش را متحول میکند

- خاوی گوئرا قراردادش را با والنسیا تمدید کرد

- روزنامه اتلتیک در مورد شانس محمد صلاح برای کسب توپ طلا سوال کرد

- خیرونا قرارداد ۲ میلیون یورویی را نهایی کرد

- اتلتیک گزارش داد که آلونسو چگونه قصد دارد در فصل جدید از امباپه و وینیسیوس استفاده کند

- فالک: کین برنامهای برای بازگشت به لیگ برتر ندارد و میخواهد با بایرن جام ببرد

- مشخص شد که چه چیزی بر بهبود روابط بین تراشتگن و بارسلونا تأثیر گذاشته است

- روملو لوکاکو ژوزه مورینیو را نادیده میگیرد

- اولتیماتوم به الکساندر ایساک

- آلاوز قرارداد ویکتور پارادا را تمدید کرد

- AS: رودری در مورد آیندهاش مردد است، منچسترسیتی علاقه رئال مادرید به این بازیکن را تهدیدی برای خود میداند

- چلسی و لیورپول میتوانند هافبک منچستریونایتد را بربایند

- COPE: رئال مادرید به نامزدهای توپ طلا تبریک نگفت، باشگاه از این جایزه ناامید شد

- ۷۰ میلیون برای نیکو پاز

- سزار تارگا قرارداد خود را با والنسیا تمدید کرد

- تقویت درجه یک برای آندورا

- اسپانیا زمان بهبودی لواندوفسکی پس از مصدومیت را اعلام کرد

- ششکو در مورد انتقالش به منچستر یونایتد صحبت کرد

- منچستریونایتد انتقال ششکو از لایپزیگ و قراردادش تا سال ۲۰۳۰ را اعلام کرد

- عربستان دو ستاره رئال مادرید را وسوسه میکند