- ارتباط با ما

- |

- درباره ما

- |

- نظرسنجی

- |

- اشتراک خبری

- |

- نگارنامه

آیا نرخ بهره بیش از این میتواند افزایش یابد؟

به گزارش مجله خبری نگار/فرهیختگان: با تشدید سیاستهای انقباضی بانک مرکزی در دوره مدیریتی جدید، نرخ سود در بازار بینبانکی از ۲۳ درصد در اسفندماه سال ۱۴۰۱ به مرز ۲۳.۸ درصد در نزدیکی سقف کریدور در هفته اول مهر سال ۱۴۰۲ رسید. در همین فاصله زمانی شاهد افزایش نرخ سود سپردههای بانکی بهصورت غیررسمی تا ۲۸ درصد و افزایش نرخ موثر تامین مالی شرکتها در بازار سرمایه به ۳۵ درصد بودهایم.

هرچند پیشبینی شرایط اقتصادی کشور حتی برای کوتاهمدت نیز بسیار دشوار بهنظر میرسد، در این یادداشت تلاش میشود تا به این سوال پاسخ داده شود که آیا تا پایان سال ممکن است نرخهای بهره بیش از این هم افزایش یابند؟ در این راستا ابتدا به بررسی اتفاقاتی که احتمالا منجر به افزایش نرخ سود در این مدت شده بود، پرداخته میشود و بعد از آن امکان استمرار این شرایط بررسی میشود. بهنظر میرسد مثلث سیاستهای انقباضی بانک مرکزی، سیاست کنترل رشد مقداری ترازنامه بانکها و سیاست تسهیلات تکلیفی، سهم اصلی را در شکلگیری این شرایط و امکان استمرار آن دارند.

دلایل رشد نرخ سود در سال جاری

در سال جاری سیاست کنترل رشد ترازنامه بانکها با قوت بیشتری ادامه پیدا کرد و بانکهای متخلف با جریمه افزایش نرخ سپرده قانونی به ۱۵ درصد مواجه شدند. کنترل رشد داراییهای بانکها عمدتا با کاهش سرعت تسهیلاتدهی همراه و دسترسی متقاضیان به این منابع محدود شد. در چنین شرایطی صفهای طویل تسهیلات تکلیفی ازجمله وام ازدواج، فرزندآوری، ودیعه مسکن و... ایجاد شد و بانک مرکزی بعد از ورود رئیسجمهور به موضوع قول برچیده شده صفها را داد. با افزایش تسهیلات دهی بانکها به این بخشها دو اتفاق مهم رخ داد؛ اول، بنگاههای اقتصادی که سرمایه در گردش آنها بهتنهایی ۶۵ درصد تسهیلات پرداختی سالانه بانکها را به خود اختصاص میدهد، برای اخذ تسهیلات به در بسته بانکها برخوردند و در شرایطی که اوراق گام نیز مانند سال گذشته کارایی و نقدشوندگی لازم را نداشت، برای تامین مالی به سمت بازار سرمایه و انتشار اوراق تامین مالی هدایت شدند. این امر خود منجر به افزایش تقاضا برای انتشار اوراق در شرکتهای تامین سرمایه و افزایش نرخ تامین مالی در این بازار شد.

دوم، با هدایت تسهیلات در فاصلهای کوتاه بهسمت موارد تبصرهای و تکلیفی، بسیاری بانکها احتمالا از سقف مجاز رشد مقداری ترازنامه عبور کرده و جریمه شدند و لذا مجبور به تامین سپرده قانونی بیشتری شدند. درحالیکه ماندهحساب دیداری بانکها نزد بانک مرکزی به کمترین میزان خود رسیده بود، برای تامین این منابع، بانکها بهسمت تامین منابع از طریق عملیات بازار باز بانک مرکزی شامل ریپو و اعتبارگیری قاعدهمند (درصورت داشتن اوراق دولتی برای وثیقهگذاری) رفتند که موجب افزایش نرخ بازار بینبانکی شد. در همین زمان بانک مرکزی که سیاست انقباضی درپیش گرفته بود با درصد کمتری از درخواستهای بانکها در عملیات ریپو موافقت میکرد و طبیعتا بانکها که دیگر از حدود نظارتی رشد ترازنامه خارج شده بودند، برای تامین این منابع مجبور به ورود به بازی نرخ سود شدند. درنتیجه نرخ سود سپردهها نیز رو به افزایش گذاشت و در برخی بانکها که امکان تامین منابع از طریق جذب سپرده وجود نداشت یا بعضا با خروج سپرده روبهرو بودند، خود بهدلیل عدم امکان تسویه با بانک مقصد، مجبور به اضافه برداشت از بانک مرکزی برای شارژ حساب دیداری خود نزد بانک مرکزی و تامین سپرده قانونی موردنظر بانک مرکزی شدند. علائم این موضوع را میتوان در واگرایی حرکت رشد نقدینگی و پایه پولی در نیمهاول سال جاری دید، جایی که رشد نقدینگی با توجه به سیاست کنترل رشد مقداری ترازنامه، نزولی شده بود، اما رشد پایه پولی بهدلیل اضافه برداشت بانکها در ارقام بالاتر باقی ماند.

امکانسنجی استمرار رشد نرخ سود با توجه به نرخ رشد تسهیلاتدهی

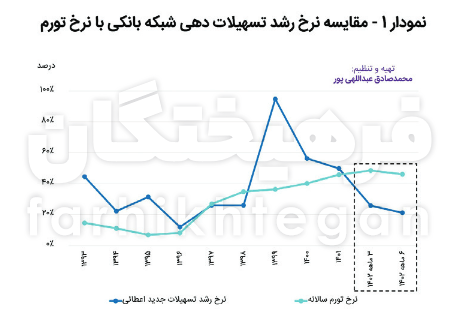

بانک مرکزی معتقد است با سیاست کنترل رشد مقداری ترازنامه بانکها، موفق به کنترل رشد نقدینگی در حدود هدفگذاری خود (۲۵ درصد) شده و این مساله نیز لطمهای به تسهیلاتدهی شبکه بانکی وارد نکرده است. این درحالی است که براساس آمار منتشرشده توسط بانک مرکزی، رشد نقدینگی در پایان شهریور امسال در سطح ۲۶ درصد قرار گرفته و از طرفی تسهیلات اعطایی کل شبکه بانکی در همین دوره ۲۱ درصد رشد یافته است. بهنظر میرسد این میزان از تسهیلاتدهی با نیاز بنگاههای اقتصادی و البته تورم این بخش همخوانی ندارد. نگاهی به روند چندساله تسهیلاتدهی شبکه بانکی به بخشهای مختلف اقتصادی (نمودار ۱)، نشان میدهد که در اکثر سالها، نرخ رشد تسهیلاتدهی معمولا بالاتر از سطح تورم عمومی بوده، درحالیکه از ابتدای سال جاری، تسهیلاتدهی شبکه بانکی با نرخ رشد حقیقی منفی روبهرو بوده است.

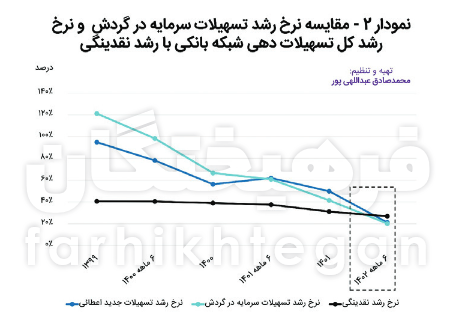

همچنین در نمودار ۲، سطح رشد کل تسهیلات شبکه بانکی و سطح رشد تسهیلات سرمایه در گردش بنگاههای اقتصادی بهصورت مجزا با رشد نقدینگی مقایسه شده است. از این نمودار دو موضوع قابلاستخراج است؛ اول اینکه در سال جاری برخلاف چندسال گذشته نرخ رشد تسهیلات سرمایه در گردش بنگاههای اقتصادی کمتر از نرخ رشد کل تسهیلات بوده که به معنی کاهش نسبی سهم تسهیلات سرمایه در گردش از کل تسهیلات شبکه بانکی است. بهعبارت دیگر سهم خانوارها (مصرفکننده نهایی) از تسهیلات که جامعه هدف تسهیلات تکلیفی نیز هستند نسبت به سهم تسهیلات سرمایه در گردش بنگاهها افزایش داشته است. دوم اینکه نرخ رشد هر دو شاخص مذکور، به کمتر از نرخ رشد نقدینگی رسیدهاند که خود میتواند مهر تایید دیگری بر تنگنای اعتباری متقاضیان تسهیلات و بهویژه شرکتها باشد.

جمعبندی

بهنظر میرسد که با استمرار این شرایط، بنگاههای اقتصادی در ادامه سال با چالش تامین مالی مواجه خواهند بود. همانطور که اشاره شد درحالحاضر بنگاههای اقتصادی درحال تامین مالی با نرخهای موثر ۳۵ درصدی در بازار سرمایه هستند و بازپرداخت همین منابع با این نرخهای فزاینده میتواند در سالهای آینده بسیاری از شرکتها را با مشکل مواجه کند. جدا از اینکه تنگنای اعتباری شرکتها و کارخانهها با نزدیک شدن به پایان سال و درصورت استمرار سیاستهای انقباضی میتواند منجر به عدم پرداخت حقوق و دستمزد کارکنان در مواعد مقرر بهصورت گسترده شود.

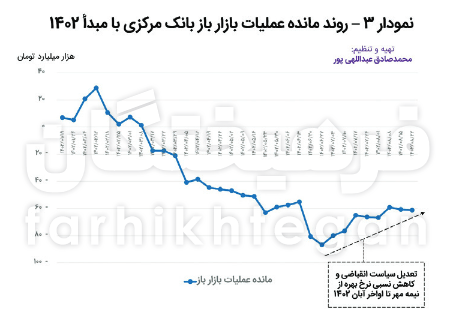

در چنین شرایطی دو راه را میتوان پیش روی بانک مرکزی دید؛ اول، بانک مرکزی اولویت خود را رسیدن به هدف ۲۵ درصدی رشد نقدینگی میگذارد که به معنای انقباض بیشتر در سیاست پولی خواهد بود. در این صورت، نرخ تامین مالی در بازار سرمایه و نرخ سود سپردهها میتواند تا مرز بیتفاوتی با نرخ اضافه برداشت از بانک مرکزی (۳۳ درصد بانکی) رشد کند که زنگ خطر یک بحران اعتباری را برای شرکتها و شبکه بانکی بهصدا درخواهد آورد. دوم، بانک مرکزی از سیاست سفتوسخت انقباضی خود عقبنشینی کرده و با تزریق منابع به بانکها در عملیات بازار باز، زمینه کاهش نرخ سود یا حداقل عدم رشد بیشتر آن را فراهم میکند. اتفاقا از نیمه مهرماه، علائمی از تسهیل سیاست انقباضی و تزریق منابع به بانکها دیده میشود که توانسته نرخ بازار بینبانکی را اندکی کاهش دهد. اگر مبدأ زمانی را ابتدای امسال قرار دهیم، رفتار مداخلهای سیاستگذار در بازار بینبانکی را میتوان در نمودار ۳ مشاهده کرد.

تا نیمه مهرماه شاهد جمعآوری منابع از بانکها و از آن تاریخ تا زمان تهیه این گزارش (هفته چهارم آبانماه) شاهد تزریق اندک منابع بودهایم که منجر به کاهش نسبی نرخ بازار بینبانکی تا ۲۳.۵۶ درصد شده است. استمرار این تعدیل در سیاست انقباضی اگر با تعدیل هدفمند سقفهای کنترل رشد مقداری ترازنامه بانکها همراه شود، میتواند دسترسی بنگاههای اقتصادی در ماههای پایانی سال به تسهیلات شبکه بانکی را نسبتا تسهیل کرده و علاوهبر کاهش نرخ تامین مالی و بهتبع آن نرخ سود، بنگاههای اقتصادی را نیز از بروز بحرانهای مربوط به حقوقهای معوق و اعتصابهای کارگری یا حتی ورشکستگی دور نگاه دارد.

از طرفی تعدیل سقفهای کنترل رشد مقداری ترازنامه، میتواند جریمه سپرده قانونی ۱۵ درصدی بسیاری از بانکها را- که عامل رشد بدهی بانکها به بانک مرکزی (اضافهبرداشت) در ماههای گذشته بوده است- کاهش دهد که خود در کاهش سرعت رشد پایه پولی نیز موثر خواهد بود. یک تیر و چند نشان به قیمت عدول از هدفگذاری رشد نقدینگی ۲۵ درصدی که شاید خیلی با واقعیتهای اقتصادی کشور همخوانی نداشته است.

- لطفا از نوشتن با حروف لاتین (فینگلیش) خودداری نمایید.

- از ارسال دیدگاه های نا مرتبط با متن خبر، تکرار نظر دیگران، توهین به سایر کاربران و ارسال متن های طولانی خودداری نمایید.

- لطفا نظرات بدون بی احترامی، افترا و توهین به مسئولان، اقلیت ها، قومیت ها و ... باشد و به طور کلی مغایرتی با اصول اخلاقی و قوانین کشور نداشته باشد.

- در غیر این صورت، «نگارمگ » مطلب مورد نظر را رد یا بنا به تشخیص خود با ممیزی منتشر خواهد کرد.

- آخرین اخبار

- محبوب

- برچسب های داغ

- پزشک دلیل اصلی امتناع از استفاده از لیف حمام را بیان میکند

- افسردگی، اضطراب و بیخوابی| ADHD اینگونه بر خلق و خوی زنان تأثیر میگذارد!

- پزشک میگوید چه نوع قهوهای را نباید برای صبحانه بنوشید

- ویدئو + عکس| خدمات غیرمعمول یک رستوران چینی جنجال به پا کرد!

- «فرزندی گمشده و پدری که در قرعهکشی برنده شد»| آنچه درباره خانواده لامین یامال نمیدانید

- دانشمندان راهی ساده برای بهبود قدرت جنسی بدون مصرف قرص کشف کردهاند

- غذایی که سریعتر از قند و گوشت چرب از عمرتان کم میکند، نامگذاری شد

- زنی با یک میلیونر ازدواج کرد و در عرض ۲۴ ساعت بیوه ثروتمند شد

- پله در بین ۳ نفر برتر قرار ندارد! اسکای اسپورتس نتایج نظرسنجی بهترین فوتبالیست تاریخ را منتشر کرد

- علائم سرطان: چه نوع بوی دهانی نیاز به مراقبت فوری پزشکی دارد؟

- ترفندهایی از گذشته که مؤثر واقع شدهاند: یک مطالعه حقایق "تکاندهنده"ای را در مورد پزشکی "عصر تاریکی" آشکار میکند

- مطالعه: هرچه ضریب هوشی بالاتر باشد، اصول اخلاقی ضعیفتر است

- پدر یکی از قربانیان جزئیات تکاندهندهای از جنایتی که آمریکا را تکان داد، فاش میکند

- تسلا بین واقعیت و خیال!

- عکس| غزه در حال مرگ است: شهادتهای هولناک از قحطی و شرایط فاجعهبار در میان سکوت جهانی

- زیستهراسی: بین اجتناب از طبیعت و چالشهای سلامت محیطی و روانی

- فاجعهای که توسط یک زنجیر فلزی رقم خورد| یک مرد آمریکایی پس از کشیده شدن به داخل دستگاهام آر آی جان خود را از دست داد

- موسیقی: جایگزینی ایمن برای داروهای روانپزشکی برای بیماران مبتلا به زوال عقل

- لاکپشتها سرطان نمیگیرند| دانشمندان راز طول عمر لاکپشتها را کشف کردند

- ژاپنیها روشی غیرمنتظره برای کاهش وزن ابداع کردهاند

- اصلاح ژنتیکی باکتریهای روده نویدبخش مبارزه با سنگ کلیه!

- عرقسوزی از جمله نشانههای آغازین گرمازدگی!

- اگر پوست جوان میخواهید، ویتامین سی مصرف کنید!

- عوارض جبرانناپذیر بیماریهای قلبی - عروقی را جدی بگیرید!

- هوش مصنوعی انواع بیماریهای قلبی را در کسری از ثانیه تشخیص میدهد!

- چگونه در رابطه عاطفی خود موفق باشیم؟

- در شرایط بحرانی مراقب بیماران مبتلا به بیماریهای مزمن باشید!

- همه چیزهایی که باید در مورد «شاخص توده بدنی» یا BMI بدانید!

- نمو و یادگیری کودکان در گروی مصرف مغزدانهها!

- تشریح انواع اگزما و راهکار مراقبتی!

- سرگیجه و ضعف از جمله نشانههای گرمازدگی!

- ترمیم آسیبهای نخاعی با ساخت ایمپلنتی جدید!

- ظروف تفلون بازسازی شده هم سرشار از مواد سمی است!

- با بیماریهای گوارشی فصل گرما آشنا شوید!

- سبک زندگی متناسب با فصل گرما چگونه است؟

- خواب و دیابت نوع ۲ چه ارتباطی دارند؟

- آنتی بیوتیکهای تاریخ مصرف گذشته عفونت را بیشتر میکند!

- چاقی شما را مضطرب و پریشان میکند!

- چه کنیم تا به آب مروارید مبتلا نشویم؟

- گرمازدگی عاملی برای ایجاد تشنج!

- تصمیمات روزانه شما سلامتی شما را تعیین میکند!

- چگونه مهارتهای نه گفتن را به نوجوانان بیاموزیم؟

- برای کنترل دیابت این راهکارهای ساده را انجام دهید!

- اهمیت جایگاه زبان بدن در ارتباطات!

- غذاهای مضر برای بیماران قلبی را بشناسید!

- برای مقابله با شرایط بحرانی استرس این راهکارها لازمتان میشود!

- رژیم غذایی پرچرب عاملی برای ابتلا به اضطراب!

- کشف پروتئینهایی نادر که میتواند فعالیت سلولهای مغز را کنترل کند!

- سرطان پستان در کیمن زنانی که چربی اضافه زیادی دارند!

- اسکن معمول چشم میتواند خطر سکته قلبی را پیشبینی میکند!

- فرمولاسیون جدید درمانمحور برای صابونهای دستساز!

- حالت خواب در مغز چگونه ایجاد میشود؟

- آلمان مبنای تولید ناخالص داخلی خود را بر تکیه هوش مصنوعی گذاشت!

- این اختلالات نشانه زوال عقل است!

- چاقی چگونه باعث افزایش احساس اضطراب میشود؟

- شیمیدرمانی چه تغییراتی در بدن ایجاد میکند؟

- هوش مصنوعی احتمال حمله قلبی تا ده سال آینده را پیشبینی میکند!

- نصب چراغهای چشمکزن LED برای لباس پاکبانان و حفظ امنیت آنان!

- پویایی اجرام لبه منظومه شمسی با شناسایی جرمی در دوردست!

- برخورد یونهای طلا برای اولین بار ثبت شدند!

- عملکرد بدن وابسته به سلامت قلب و مغز!

- لقب بدبوترین پرنده جهان برای این موجود است!

- مصرف زیاد آب آسیبی به کبد شما نمیزند!

- تقویت خودکنترلی چگونه میسر میشود؟

- وقتی گوگل با گوشی موبایل هشدار زلزله میدهد!

- بیگبنگ هوش مصنوعی هم اکنون است!

- کشوری که رکورد سالانه مصرف سیگار را شکست!

- مشاجرههای مکرر والدین اینگونه آینده کودک را تخریب میکند!

- کشفی درباره کهکشان کوتوله که نظریههای کیهانشناسی را متحول میکند!

- انتخاب هوشمندانه خوراکیها برای پیشگیری از خستگی مفرط!

- حفظ تعادل آب بدن در این فصل با مصرف این خوراکی ها!

- ضدآفتابهای طبیعی که میتوانید بخورید!

- چرا در تعطیلات تابستانی اضطراب و بیقراری شروع میشود؟

- برای سفرهای تابستانی این نکات لازمتان میشود!

- توصیههای کاربردی برای مصرف آب در گرما!

- کافئین در گرما هم خاصیت نیروزایی دارد؟

- اگر مشکل هضم غذا دارید، یک لیوان آبلیمو تازه ناشتا عالی است!

- یک قاشق روغن زیتون در رژیم غذایی شما معجزه میکند!

- سلامت قلب در گروی نوشیدن چای و این خوراکی خوشمزه!

- نوشیدن آب سرد بلافاصله بعد از غذا ضرر دارد؟

- قهرمان جهان روسیه درباره افسردگی پس از زایمان صحبت میکند

- راموس به واسکز که پس از ۱۰ سال رئال مادرید را ترک کرد، گفت: «به زودی میبینمت»

- انس جابر برای «کشف دوباره شادی زندگی»، بازنشستگی خود را از تنیس اعلام کرد

- La Nacion: الکسیس سانچز با مدل روسی رابطه برقرار کرد

- مسی جزئیات درگیری با رابرت لواندوفسکی در سال ۲۰۲۱ را فاش کرد

- سوفی ترنر رابطهاش را با نامزد سابقش از سر میگیرد

- النا دودینا درباره بارداری در ۳۶ سالگی: «شرمآور بود که هیچکس متوجه نشد»

- جنیفر آنیستون مظنون به داشتن رابطه جدید با یک هیپنوتراپیست است

- کایلی جنر به همراه تیموتی شالامی در تعطیلات در ایتالیا دیده شدند

- عکس| گروه اوئیسیز در اولین کنسرت خود پس از ۱۶ سال، به دیوگو ژوتا ادای احترام کردند

- دختر ۱۱ ساله تیماتی میخواهد مادر جوانی شود

- پس از یک "خیانت احتمالی"، نامزد فرمین لوپز، ستاره بارسلونا، عکسی از خودشان با هم منتشر کرد

- تیلور سویفت با پیراهنی به ارزش ۴۰۰۰ روبل در ملاء عام ظاهر شد

- عکس| واکنش پدی پیمبلت، مبارز UFC، به مرگ فوتبالیست دیوگو ژوتا

- زارع: ما زیر بار زور و تسلیم نمیرویم

- گلر مس رفسنجان: جنگ تمام میشود، اما وطن فروشها فراموش نمیشوند

- «من بیدفاع رها شده بودم»: بدلکار از کوین کاستنر شکایت کرد

- در دو کلمه| کریستیانو رونالدو باشگاه مادرش را غافلگیر کرد + عکس

- الکساندر اووچکین به افتخار رکورد اسنایپر NHL از دیوید بکهام هدیه دریافت کرد

- فصل جدید: شهادتهای غافلگیرکننده در پرونده مرگ مارادونا

- این بازیگر با فرزندان زیاد گفت که چگونه پس از ۴۵ سال فرم خود را حفظ میکند

- امیلی اوسمنت پس از کمتر از ۵ ماه از ازدواج درخواست طلاق میکند

- شهادت جدید جزئیات جدی در مورد روزهای پایانی مارادونا را فاش میکند

- شاهزاده هری و مگان مارکل بیانیهای غافلگیرکننده در مورد بریتانیا بیان کردند

- یک هنرمند مصری حقیقت ازدواج خود با محمد صلاح را فاش میکند

- "من خنده دار به نظر میرسم": خواننده رپ معروف به دلیل فلج صورت در بیمارستان بستری شد

- او من را تهدید و مجبور به اعمال جنسی تحقیر آمیز کرد؛ اعترافات تکان دهنده نامزد ستاره سابق وستهام

- پس از شکستن رکورد: رئیس اف بی آی با اوچکین دیدار میکند

- استندآپ کمدین معروف به دلیل بستنی تمام شب را در بیمارستان گذراند

- شکیرا فاش میکند که چگونه بر خیانت پیکه غلبه کرده است

- سه روز پس از تبرئه آلوز| همسرش او را با خبر خوشحال کننده شگفت زده میکند

- جوانترین قهرمان جهان در مورد فواید شطرنج برای کودکان صحبت میکند

- حبیب نورمحمدوف خود را به یک "ماشین" تشبیه میکند و مبارزان تیمش را با برندهای معروف خودرو مقایسه میکند

- آنها میخواهند مرا در چک بکشند| مربی سابق زنیت عدم امکان حضور در صدمین سالگرد باشگاه روسی را توضیح میدهد

- از ستاره سابق لیورپول تا کار به عنوان یک تمیز کننده فاضلاب

- ستاره الاتحاد عربستان با تعجب گفت: قبل از تبدیل شدن به یک بازیکن مشهور زباله جمع آوری میکردم

- کتاب: کیت میدلتون با شاهزاده ویلیام "به عنوان چهارمین فرزندش" رفتار میکند

- فرح الفاسی، خواننده مشهور مراکشی، اسرار طلاق و تفکر خودکشی قبلی خود را فاش میکند

- افشاگری پزشکی هیجان انگیز، رمز و راز مرگ بتسی آراکاوا، همسر بازیگر آمریکایی جین هکمن را افزایش میدهد

- هبه ابوک به اظهارات همسر سابقش اشرف حکیمی پاسخ میدهد

- "از ترس خیانت دوستش"پ انزو فرناندز به دنبال بازگرداندن نامزد سابقش است

- عکس| ایمان خلیف یک هدیه "فوق العاده" از یک بازیکن رئال مادرید دریافت میکند

- واکنش بنزما به اظهارات رونالدو که خود را "بزرگترین تاریخ " مینامد!

- "حمایت خانواده"| مادربزرگ یامینه یامال در جایگاههای بارسلونا کانون توجه را به خود جلب میکند + تصاویر

- وضعیت شرم آور برای بازیکن آرسنال به دلیل ستاره یک برنامه دوستیابی محبوب

- عکس| رونالدو با یک نظر خوب با سی و نهمین سال خود خداحافظی کرد

- در یک موقعیت خنده دار و شرم آور| یک هوادار بادیگارد مسی را به زمین میزند! + ویدئو

- بدر هاری قهرمان مراکشی در آمستردام دستگیر شد

- ویدئو| نیمار دلایل جدایی خود از الهلال را فاش کرد

- عکس| اشتباه املایی هالند درباره اسم خرید جدید سیتیزنها مورد تمسخر قرار گرفت!

- داستان عمر مرموش و تیم ملی کانادا چیست؟

- متهم اصلی حمله چاقو به سیف علی خان ستاره بالیوود دستگیر شد

- علیرغم دخالت او در یک "رسوایی جنسی"| بازیکنی پس از اینکه واندا نارا با شوهرش به او خیانت کرد، به دنبال غرامت است

- رئیس UFC پس از اخراج حبیب نورماگومدوف از یک پرواز آمریکایی به او توصیههایی را ارائه کرد

- راز گواردیولا از همسرش پس از ۳۰ سال ازدواج فاش شد

- مصر| هنرمند نرمین الفکی یک جایزه مالی برای "قاتل سگ" اختصاص میدهد

- مل گیبسون بازیگر آمریکایی در مورد یک "توطئه" در آتش سوزی لس آنجلس صحبت میکند

- عکس| جود لاو تجسم ولادیمیر پوتین، رئیس جمهور روسیه در «جادوگر کرملین»

- من یک زن اصیل مصری هستم| دالیا مصطفی به خبر درخواست طلاق خود از هنرمند شریف سلامه پاسخ میدهد

- نه کریستیانو رونالدو و نه مسی| صلاح الگو و دوست صمیمی خود را آشکار کرد

- حمایت بانکها از بازار سرمایه از فردا اجرا میشود

- بورس سقوط کرده در دولت روحانی چگونه در دولت شهید رئیسی احیا شد؟

- درمان بورسی پزشکیان از زبان عبده

- جذب سرمایه ۷ همتی از بازار بورس دانشبنیانها

- وعده عناب بورسی واقعیتر شد

- چهارمین روز نزولی بازار در غیاب نیروهای صعودی

- انتخابات و دامنه نوسان مهمترین دلیل رکود فعلی بورس

- بورس با ۴ مصوبه دولت برای حمایت از بازار سهام سبزپوش میشود؟

- ۳ دلیل پایین بودن ارزش معاملات خرد در بورس

- معافیتهای مالیاتی بازار سرمایه باید استمرار پیدا کند

- بورس این روزها تحت تأثیر تداوم نرخ اخزای بالای ۳۵ درصد

- رشد شاخصهای بورس با کف سازی تکنیکال

- کاهش دامنه نوسان هم علاج بورس نزولی نبود

- سایه تامین مالی دولت بر سر بورس سنگینی میکند

- کاهش بی سابقه حجم معاملات سهام در بورسهای جهانی

- رشد شاخصهای بورس با کمک بانکیها و اعلام نرخ تسعیر ارز

- حمله به سفیر روسیه در لهستان

- معرفی سری گوشیهای Redmi K ۵۰ قبل از رونمایی رسمی

- غفوری: فکر کردن به قهرمانی از الان، سادهلوحانه است

- کاهش ۱۰ درصدی تولید هوندا در دو کارخانه

- سومین نشست دستمزد، باز هم بدون نتیجه

- لغو بلیت فروشی عمومی المپیک زمستانی چین

- گرامیداشت قربانیان هواپیمای اوکراینی در دانشگاه تورنتو

- ادامه چانهزنی چهارگانه در وین

- صرفهجویی ۱.۶ میلیارد دلاری کمیته برگزاری المپیک و پارالمپیک توکیو

- محبوبترین رشته المپیک توکیو مشخص شد

- اعلام هزینه میزبانی توکیو از المپیک و پارالمپیک ۲۰۲۰،

- آذرتاج: هیات اقتصادی جمهوری آذربایجان به ایران میرود

- بررسی عملکرد ایران در المپیک؛ جایگاه چهارمی در آسیا

- پایان وضعیت اضطراری در کشور میزبان المپیک ۲۰۲۰

- دونالد وسط ماجرای آزار جنسی و کودکآزاری میلیاردر مشهور

- نسل زد و معنابخشی وطن در جنگ

- از کوروش مصلح تا بیبی خونآشام

- روایتهایی از ناجیان دوزبانه

- واقعا پول در این خانهها را میکوبد؟ جنجال یک روانشناس اینستاگرامی

- چکاندن ماشه چه کاری با اقتصاد ایران میکند؟

- نگاهی به چند قدرتنمایی آریایی در برابر غرب

- چیزهای روزمره پر از باکتریهای پنهانی هستند که سلامت شما را تهدید میکنند

- چرا برخی از آقایان هنوز در سی چهل سال گذشته زیست میکنند؟

- بریتانیا: قطرههای چشمی رایج به دلیل خطر از دست دادن بینایی از بازار جمع آوری میشوند

- نحوه حل کردن لختههای خون: محصولات اساسی در برابر غلظت خون

- دوران کودکی سمی: یک خطر شیمیایی سلامت کودکان را در ایالات متحده تهدید میکند

- محققان ژن مرتبط با کولیت اولسراتیو شدید را شناسایی کردند

- یک داروی امیدوارکننده نیاز به انسولین را به تأخیر میاندازد

- پزشک توضیح میدهد که چگونه ممکن است به ویروس ماربورگ مبتلا شوید

- تأثیر نوسانات آب و هوایی بر سلامت پروستات

- Nature: بیماری آلزایمر در دو مرحله مجزا به مغز حمله میکند

- CRFSN: خوردن منظم توت فرنگی ممکن است به ارتقاء سلامت قلب کمک کند

- برای اولین بار، چین از یک رابط عصبی برای کنترل ویرایش تصویر با قدرت تفکر رونمایی کرد

- نیویورک: برندهای محبوب کرمها حاوی مواد سرطانزا هستند

- توسعه یک آلیاژ منحصربهفرد برای جایگزینی سیلیکون در مدارهای الکترونیکی کوانتومی

- AJOT: راهی ساده برای بهبود خواب در دوران افسردگی اعلام شد

- کشف باکتریهایی که روند تصلب شرایین را تسریع میکنند

- گروه خونی که دارندگان آن با خطرات غیرمنتظره سلامتی مواجه هستند، نامگذاری شد

- دانشمندان ویروس هرپس را برای مبارزه با یکی از خطرناکترین انواع سرطان "رام" میکنند

- از قدرت پا تا قدرت مغز: ارتباط غیرمنتظرهای که توسط محققان کشف شد

- درمانهای خانگی غیرمنتظره و علمی اثباتشده برای آفتابسوختگی

- مطالعهای نشان میدهد که افزایش خطر ابتلا به اوتیسم با کروموزوم Y مرتبط است

- MBG: نوشیدن قهوه یا چای بلافاصله بعد از غذا برای سلامتی مضر است

- مکملهای غذایی و گیاهان دارویی که به تسکین علائم افسردگی کمک میکنند

- تزریق لاغری کینگ کونگ: یک اشتباه رایج که مانع کاهش وزن میشود

- مطالعه جدید مکانیسم مولکولی بیماری آلزایمر را آشکار میکند

- پزشک نوع آلرژی غیرقابل درمان را شناسایی کرد

- دشمن نامرئی خواب سالم: مطالعهای بر روی اثرات PFAS

- دانشمندان استرالیایی فاش کردند که آیا قهوه در دوران بارداری خطرناک است یا خیر

- نکتهای برای تفکر: ۷ محصول برای بهبود عملکردهای شناختی معرفی شدند

- یک مطالعه به طور مفصل تأثیر قهوه بر فعالیت مغز را نشان میدهد

- آجیل برزیلی: فواید و موارد منع مصرف

- ۴ تمرین برتر اثبات شده برای غلبه بر بیخوابی و بهبود کیفیت خواب

- اخبار داغ

- ورزشی

- پربیننده

- پربحث

- ایالات متحده از اعطای مهلت جدید به اتحادیه اروپا قبل از اجرایی شدن تعرفهها در اوایل ماه اوت خودداری میکند

- دارویی که میتواند جایگزین استاتینها برای کلسترول بالا شود، معرفی شد

- وزیر بازرگانی آمریکا: ما هنوز به دنبال اعمال تعرفه پایه ۱۰ درصدی هستیم

- روسیه روش جدیدی برای ترمیم مو در درمان طاسی به کار گرفته است

- تاکر کارلسون: ما اشتباه محاسبه کردیم و تحریمهای آمریکا بیشتر از روسیه به خود آمریکا آسیب رسانده است

- یک پزشک گفت آیا ورزش با یک گروه تناسب اندام به شما در کاهش وزن کمک میکند؟

- وزیر امور خارجه آلمان اظهارات «عجیب» درباره اوکراین مطرح کرد

- غذا خوردن در حال حرکت باعث ایجاد استرس در بدن میشود

- وزیر امور خارجه افغانستان در مورد بگرام به ترامپ پیام داد

- مهمترین عارضه جانبی مصرف استاتینها مشخص شد

- نماینده کنگره: همسر هریس و بایدن باید برای شهادت در مورد سلامت روان او احضار شود

- علت غیرمنتظره بیماری قلبی در زنان شناسایی شد

- بالاترین بودجه دفاعی جهان: بودجه دفاعی اوکراین میتواند از ۳۱ درصد تولید ناخالص داخلی فراتر رود

- بلغارستان محموله بیسابقه کوکائین را در خودروی دیپلمات ترکیهای توقیف کرد

- روسیه راهی برای تشخیص پوکی استخوان در مراحل اولیه پیدا کرده است

- آلترناتیو برای آلمان: مرتس میلیاردها دلار به اوکراین میدهد در حالی که نیازهای مردم خودش را نادیده میگیرد

- فیزیکدانان نوع جدیدی از ستاره را کشف کردند که توسط ماده تاریک تغذیه میشود

- سیانان «دست راست» ترامپ را لو داد

- عاملی که خطر ابتلا به سرطان پروستات را ۱۰ برابر افزایش میدهد، شناسایی شد

- تاکر کارلسون: دیدن درگیری روسیه و اوکراین به عنوان راه حلی برای مشکلات آلمان "مسخره" است

- اطلاعات آمریکا از انتشار دادههای تبانی دولت اوباما خبر داد

- سناتور آمریکایی: لایحه تحریمهای روسیه هنوز در دستور کار سنا است

- آسیبپذیرترین نوع زنان در برابر سرطان سینه شناسایی شد

- زاخارووا: فرانسه آماده بود تا پیروزی خود در جنگ جهانی دوم را فدا کند

- زاخارووا اوضاع فرانسه را با عبارت «شیطان پرستی در حال پیشرفت است» توصیف کرد

- اتحادیه اروپا به دلیل روسیه، تحریمهایی را علیه یک پالایشگاه بزرگ هند اعمال میکند

- چهار مسیر ابتلا به آلزایمر شناسایی شد

- آمار بالای مرگ و میر ناشی از گرسنگی در غزه در ۲۴ ساعت گذشته

- روسیه: مادهای نوآورانه برای باندهای پزشکی

- کارلسون گفت که زلنسکی مردم را "حیوان" میداند

- ایالات متحده از اعطای مهلت جدید به اتحادیه اروپا قبل از اجرایی شدن تعرفهها در اوایل ماه اوت خودداری میکند

- روش غیرمعمول "مونتاژ" اندامها توسط سلولها آشکار شد

- ارتش روسیه نارنجکانداز کورنت را ارتقا میدهد و آن را حتی کشندهتر میکند!

- رسانهها متوجه شدند که ترامپ و ونس در طول تعطیلات تابستانی خود آمریکا را ترک خواهند کرد

- یک افسر ارشد آلمانی با توجه به برتری هوایی رو به رشد روسیه، خواستار هدف قرار دادن فرودگاههای روسیه شد

- روش جدیدی برای مبارزه با تومورهای «پیچیده» یافت شد

- پزشکان چشم دختر ۱۴ سالهای را که با چسب کفش مژه هایش را چسبانده بود، نجات دادند

- سفیر روسیه: غرب از رومانی به عنوان بستری برای دخالت در درگیری اوکراین استفاده میکند

- دانشمندان روشی ساده برای افزایش تعداد پروانهها در یک کلبه تابستانی نام بردهاند

- رقابت ادامه دارد| مسی برای رسیدن به یک رکورد جدید بازمیگردد و از رکورد کریستیانو رونالدو پیشی میگیرد

- اسلوتسکی در مورد سیاست "ناتوان" فون در لاین صحبت کرد

- اشپیگل: زلنسکی پیش از اعلام تمایلش برای مذاکره با مسکو، با واشنگتن به توافق محرمانهای رسیده بود

- دانشمندان دریافتهاند چه کسی اغلب «گروگان» شبکههای اجتماعی میشود

- لیورپول قرارداد جدیدی را با مبلغ هنگفتی امضا میکند

- ستاره سابق لیورپول، هواداران قرمزها را با محمد صلاح شوکه کرد

- دو خاصیت مفید اصلی خربزه نامگذاری شده است

- دانشمندان روسی راهی برای جلوگیری از گرمایش جهانی و در عین حال سود بردن از تولید پیدا کردهاند

- علائم غیر واضح سرطان خون نامگذاری شدند

- راهی برای سالمتر کردن نان پیدا شد

- ترامپ پیشنهاد لغو تعطیلات ماه اوت سنا را مطرح کرد

- ژنهای مسئول برنزه شدن یکنواخت و زیبا نامگذاری شدند

- رسانهها: تصادف لسآنجلس عمدی بود

- پنج عامل که خطر ابتلا به دیابت را در زنان باردار افزایش میدهد، شناسایی شدند

- روزنامه: بسنت تلاش میکند ترامپ را متقاعد کند که رئیس فدرال رزرو را اخراج نکند

- متخصص مغز و اعصاب میگوید قهوه میتواند اثر آرامشبخش و خوابآور داشته باشد

- «خنجری از پشت به کلوپ.» صلاح بهترین بازیکن و مربی را انتخاب میکند

- پنج محصولی که افراد به احتمال زیاد به آنها حساسیت دارند، نامگذاری شدند

- الجزایر دوباره اختلاف نظر در دولت فرانسه را شعلهور کرد

- کانال روسوودو توضیح داد که چگونه آب در روسیه فیلتر میشود

- دانشمندان با استفاده از DNA یک دندان، زندگینامه مصریان باستان را «نوشتند»

- لیبی ۷۰۰ شهروند سودانی را که برخی از آنها به ایدز مبتلا بودند، اخراج کرد

- یک "شبیه" زمین در فضا پیدا شد

- تالار غولپیکری که هزار سال پیش از استونهنج ساخته شده بود، در اسکاتلند کشف شد

- «کمین و کوکتل مولوتوف»: ۱۰ افسر پلیس در جریان شبی از خشونتها در لیموژ فرانسه زخمی شدند

- پزشک توضیح میدهد که چرا نباید عطش تابستانی خود را با آبجو فرو کنید

- چین برای طوفان ویفا هشدار زرد صادر کرد

- اشتباهی که منجر به رشد باکتری در ملحفهها میشود، شناسایی شد

- چین مبارزه با قاچاق مواد معدنی استراتژیک را تشدید میکند

- دانشمندان روش جدیدی برای کنترل جریان برق کشف کردند

- بیلد: آلمان ممکن است در سالهای آینده با بحران تأمین برق مواجه شود

- نور شدید شبانه| عامل پنهان بیماری قلبی شناسایی شد

- کدام سیاستمدار به عنوان رئیس جمهور بعدی کاخ سفید در سال ۲۰۲۸ پیشبینی میشود؟

- دانشمندان برای اولین بار موفق به خنثی کردن دو ویروس کشنده شدند

- نماینده مجلس اوکراین از نقشههای مخفی غرب علیه روسیه پرده برداشت

- رکورد جدید فناوری کوانتومی ثبت شد

- غرق شدن کشتی کروز در ویتنام/ نیمی از گردشگران مفقود شدند

- «ما زبالهدان واشنگتن نیستیم.» خشم در یک کشور آفریقایی پس از اخراج «هیولاهای منحرف» از آمریکا

- گاردین: شبی جهنمی در اوکراین

- ایتالیا: تعرفههای ترامپ به اقتصاد آسیب میزند

- اوربان: بودجه جدید اتحادیه اروپا را نابود خواهد کرد

- دو نفر دیگر از طرفداران بورخا ایگلسیاس در لیگ اسپانیا

- آ اس رم با جذب ۲۵ میلیون یورو بازیکن جدید، به تقویت تیمش افتخار میکند

- بیلد: بایرن به طور موقت مذاکرات بر سر مهاجم اشتوتگارت وولتمد را متوقف کرد

- رومانو: یوونتوس ساموئل امبانگولا را با ۱۰ میلیون یورو به وردربرمن فروخت

- ویلیام سالیبا، دولتی که به آرامی در حال سوختن است

- جلوه دومینو برای آلوارو موراتا!

- رومانو: موراتا پس از انتقال اوسیمن از گالاتاسرای به کومو پیوست

- باشگاه ترکیهای از انتقال ایلیا سادیگوف، مهاجم سابق خیمکی، خبر داد

- نبرد پنج طرفه برای Loïc Badé!

- یک قرارداد ۱۰ میلیون یورویی برای باشگاه فوتبال بارسلونا؟

- اکیپ: لیورپول در صورت فروش دیاز، رودریگو را از رئال مادرید خواهد خرید

- رومانو: سائول نیگز قراردادش با اتلتیکو را فسخ میکند و به ترابزون اسپور میپیوندد

- هجوم ببرهای جنوب برای جذب خوانلو سانچز

- پوشه XXL بنجامین سسکو دوباره فعال شد

- روزنامه سان: راب هولدینگ، ستاره سابق آرسنال، میتواند دوران حرفهای خود را در MLS ادامه دهد

- تیم ملی فوتبال زنان انگلیس در اعتراض به نژادپرستی علیه بازیکنش بیانیهای صادر کرد

- دو مقصد لیگ برتری برای ژاوی سیمونز

- یک جایگزین ۲۰ میلیون یورویی برای خط حمله اینترمیلان

- UOL: رودریگو میتواند از رئال مادرید به بارسلونا برود. کاتالانها قبلاً با این بازیکن تماس گرفتهاند

- talkSPORT: نیوکاسل، ایساک را ۱۷۳ میلیون یورو ارزشگذاری کرده است| لیورپول بیش از ۱۳۹ میلیون یورو پیشنهاد نداده است

- لیورپول در حال بررسی گزینه XXL برای خط حمله خود است

- برنامههای آنتونیو کونته در ناپولی فاش شد

- کوین دی بروین در مورد انتقالش به ناپولی صحبت کرد

- نیوکاسل در مورد آینده الکساندر ایساک در میان علاقه لیورپول بیانیهای صادر کرد

- بتیس هافبک جدید خود را به خدمت گرفت

- آمار مارکوس رشفورد فاش شد

- جزئیات جدیدی از انتقال احتمالی ادوارد اسپرتسیان به خیرونا منتشر شد

- تاریخ امضای قرارداد راشفورد با بارسلونا مشخص شد

- بایرن مونیخ جایگزین لوئیس دیاز را پیدا کرد

- وینیسیوس جونیور، هیچ حرکتی در تمدید او وجود ندارد

- TEAMtalk: منچستریونایتد تلاش برای جذب مهاجم بوندسلیگا را افزایش میدهد

- رومانو: لاپورته از پروژه النصر کنار گذاشته شد، اتلتیک بیلبائو برای جذب این بازیکن پیشنهاد داد

- جیوانی رینا، بسیار نزدیک به سری آ

- اتلتیکو مادرید به دنبال یک مدافع ۴۰ میلیون یورویی است| و آن مدافع کوتی نیست!

- براگا هافبک پاری سن ژرمن را به مدت یک فصل قرض گرفت

- اسکایرا: بارسلونا میتواند رشفورد را با قیمت ۳۰ + ۵ میلیون یورو بخرد، حقوق او ۱۲ میلیون یورو خواهد بود

- و یک خرید دیگر برای آلاوز!

- بازیکن تیم ملی فوتبال انگلیس میگوید در جریان مسابقات قهرمانی اروپا با نژادپرستی روبهرو شده است

- کروس: هافبک پست کلیدی در فوتبال است. ببینید بدون رودری چه اتفاقی برای سیتی افتاد

- ماسکرانو: هر طرفدار ورزشی، افرادی مثل مسی، جردن و نادال را تحسین میکند

- هوگو اکیتیکه با ۱۰۰ میلیون یورو به توافق رسید

- وستهام یونایتد قرارداد مدافع راست خود را تمدید کرد

- کروس: نمیخواهم هواداران رئال مادرید بگویند: «تیم به خاطر رفتن تونی مشکل دارد»

- بایرن مونیخ در صورت عدم موفقیت در انتقال لوئیس دیاز، جانشین او را انتخاب کرده است

- آنها مارکوس رشفورد را جذب میکنند اما نمیتوانند او را ثبت کنند!

- لگانس در حال برنامهریزی برای جذب یک بازیکن دیگر است

- مشخص شده است که رئال مادرید چه زمانی میتواند مذاکرات تمدید قرارداد با وینیسیوس را از سر بگیرد

- روزنامه AS: سعودیها به وینیسیوس قراردادی با حقوق یک میلیارد یورو پیشنهاد ندادند

- مدافع راست اسپانیایی جدید روسونری

- تغییر موضع در جذب آرماند لورینته