- ارتباط با ما

- |

- درباره ما

- |

- نظرسنجی

- |

- اشتراک خبری

- |

- نگارنامه

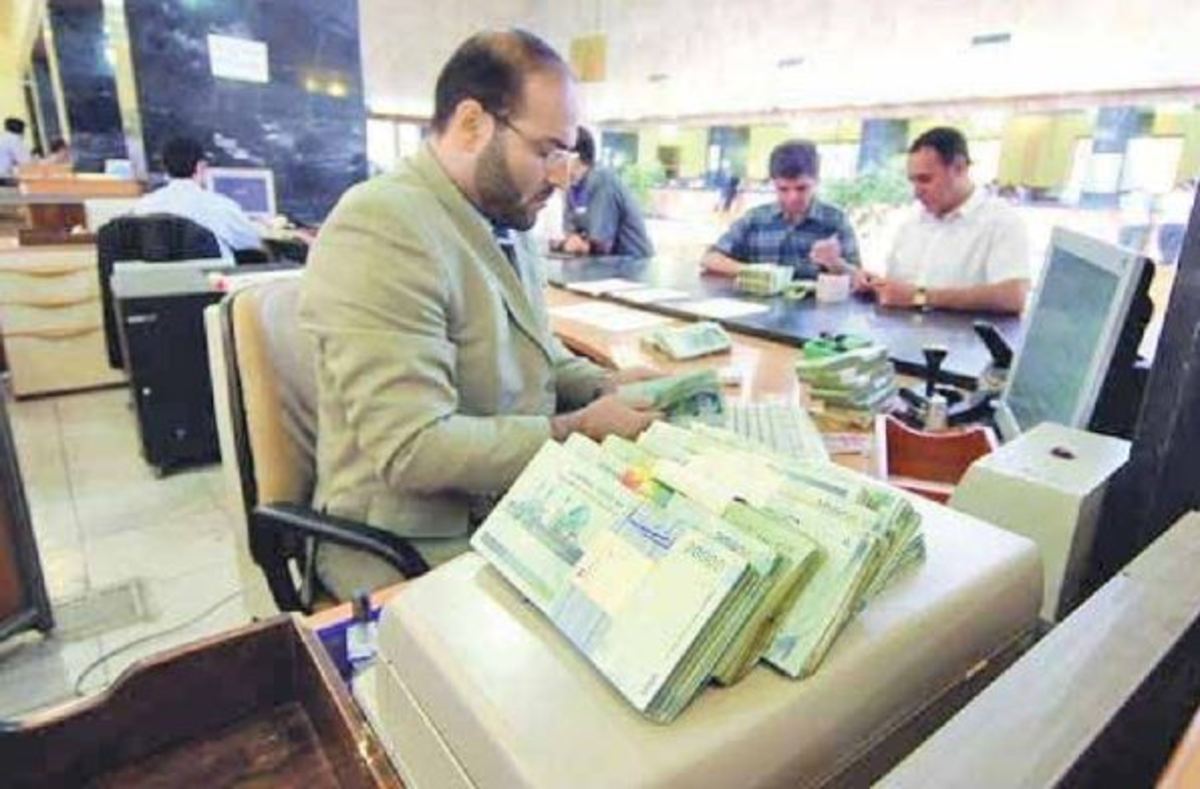

دلیل حرکت بانکها به سمت ناترازی

به گزارش مجله خبری نگار/ایران: در ادبیات اقتصادی، ناترازی نظام بانکی به عدم تطابق بین داراییها و بدهیهای ترازنامه بانکها اشاره دارد. به بیان دیگر، وجود ناترازی در شبکه بانکی به معنای عدم توازن میان داراییهایی است که بانکها در اختیار دارند و همچنین بدهیهایی بانک به سایر افراد یا نهادها دارند. ناترازی بانکها میتواند منجر به ناتوانایی بانک در تأمین نیازهای مالی مشتریان و سپردهگذاران شود و در نتیجه به بحران بانکی منجر شود. از سوی دیگر خلق نقدینگی مازاد بر تولید یکی از عوامل اصلی تورم است و یکی از اثرات ناترازی نظام بانکی، افزایش رشد نقدینگی است و رسیدگی به وضعیت ترازنامه بانکها، یکی از لازمههای مهم در مهار تورم است.

ناترازی نظام بانکی یک مسأله جهانی است که بسیاری از کشورها در مقاطع مختلف با این چالش روبهرو بودهاند و بانکهای ناتراز با مشکلات مالی و اعتباری متعددی مواجه میشوند و ممکن است بحرانهای گوناگونی را در سطح کلان به اقتصاد وارد کند. عوامل متعددی بر ناترازی نظام بانکی در دنیا و به طور خاص در ایران اثرگذار است که در ادامه به برخی از این موارد اشاره میشود. تسهیلات بیکیفیت را میتوان به عنوان یکی از عوامل مؤثر در تداوم ناترازی بانکها عنوان کرد. این تسهیلات عموماً وامهایی است که بانک به مشتریان خود اعطا میکند و به دلایل مختلف، مشتریان قادر به بازپرداخت آنها نیستند.

این تسهیلات به عنوان دارایی در ترازنامه بانک ثبت میشوند، اما ممکن است از طریق کانال کاهش سودآوری منجر به کاهش سرمایه بانک شود. بانک مرکزی در دوره جدید، تمرکز ویژهای بر این قلم دارایی بانکها کرده است و با اجرای سیاست احتیاطی کنترل رشد مقداری ترازنامه بانکها، اجازه نداده بانکهای ناتراز مانده تسهیلات خود را همچون سابق و بدون در نظر گرفتن سایر متغیرها افزایش دهند. عدم صحت ارزشگذاری داراییهای بانکها نیز از دیگر بازیگران ناترازی نظام بانکی است. بانکها ممکن است ارزش داراییهای خود را به طور نادرست تعیین کنند یا از روشهای نامناسبی برای ارزشگذاری استفاده کنند.

این موضوع میتواند منجر به وجود اطلاعات نادرست در ترازنامه بانک شود و به ناترازی نظام بانکی منجر شود. همچنین ماهیت تورمی اقتصاد ایران منجر شده تا ارزش برخی اقلام دارایی بانکها، همچون املاک و مستغلات بهروز نباشد که چالشهایی را به وجود میآورد. شیوه مدیریت و اداره بانکها و به طور کلی حکمرانی بانکداری را نیز میتوان به عنوان یکی دیگر از مواردی برشمرد که بر ناترازی نظام بانکی دامن میزند. به عنوان نمونه بانکها ممکن است سیاستهای نامناسبی در مدیریت ریسک داشته باشند. این موضوع میتواند منجر به اعطای وامهای بدون تحقیق و بررسی کافی، عدم توجه به ارزشگذاری صحیح داراییها، عدم اعتبارسنجی مشتریان و اعطای تسهیلات به اشخاص وابسته و شرکتهای زیرمجموعه شود.

عدم پایبندی به قوانین و مقررات از جمله دیگر عواملی است که موجب ناترازی بانکها در طول سالهای گذشته شده است. بانکها ممکن است قوانین و مقررات مالی را رعایت نکنند و عملکرد بعضاً نامناسب بانکها همچون اعطای تسهیلات کلان بیضابطه، عدم مدیریت ریسک و کفایت سرمایه، عدم پایبندی به نرخ سپرده قانونی و عدم پایبندی به ضوابط اعطای تسهیلات به اشخاص وابسته و شرکتهای زیرمجموعه، ناترازی شبکه بانکی را تشدید کند.

برای مقابله با ناترازی نظام بانکی، بسیاری از کشورها اقدامات مختلفی را انجام دادهاند. این اقدامات شامل تقویت نظارت و کنترل بر بانکها توسط مقام ناظر یعنی بانک مرکزی، تغییر در سیاستها و مقررات مالی، ارتقای شفافیت و افزایش آگاهی عمومی درباره ریسکهای بانکی و تشدید تحقیقات و بازرسیهای مقام ناظر میشود.

لزوم توجه به افزایش کیفیت سمت راست ترازنامه

پیشتر به عدم برخورداری کیفیت لازم برخی از ردیفهای اقلام دارایی بانکها اشاره شد. یکی دیگر از ردیفهای سمت راست ترازنامه بانکها که نقش مهمی در ناترازی برخی بانکهای کشور دارد، دارایی خارجی بانکها است که ممکن است به آن دارایی دسترسی نداشته باشند و منجر به کاهش کیفیت این ردیف دارایی میشود. همچنین در طول زمان بخشی از بدهیهای بخش دولتی یا غیردولتی به مطالبات غیرجاری تبدیل شده و بخشی از تسهیلات نکول شده و عملاً بانک به آن دارایی دسترسی ندارد و اصطلاحاً منجمد است.

در نتیجه یکی از الزامات رسیدگی به موضوع ناترازی بانکها، توجه به افزایش کیفیت سمت راست ترازنامه بانکها است. دارایی منجمد در ترازنامه بانکها به معنای داراییهایی است که به طور معمول نمیتواند به سرعت به نقدینگی تبدیل شود. این داراییها ممکن است شامل تسهیلاتی باشند که تسهیلاتگیرندگان قادر به بازپرداخت آنها نباشند یا داراییهای غیرقابل نقل و انتقال مانند داراییهای خارجی را شامل شوند. دارایی منجمد در ترازنامه بانکها چالشهایی را به وجود میآورند که در ادامه به برخی از آنها اشاره میشود. وجود داراییهای منجمد باعث کاهش نقدینگی بانک میشود و این مسأله ممکن است هنگامی که بانک نیاز به پرداخت نقدینگی فوری دارد، مشکلاتی را به وجود آورد. همچنین داراییهای منجمد معمولاً با ریسک عملیاتی بیشتری همراه هستند.

به عنوان مثال، ارزش داراییهای خارجی مانند ارز کشورهای گوناگون ممکن است در طول زمان تغییر کند و بانک را در معرض ریسک بیشتر قرار دهد.

دارایی منجمد، بانک را با ریسک نقدینگی نیز مواجه خواهد کرد. وجود داراییهای منجمد باعث افزایش ریسک نقدینگی بانک میشود و اگر بانک نتواند داراییهای منجمد را به سرعت به نقدینگی تبدیل کند، ممکن است نتواند نیازهای نقدینگی خود را برآورده کرده و در معرض چالشهای جدی قرار گیرد. به طور کلی، داراییهای منجمد در ترازنامه بانکها چالشهایی از جمله کاهش نقدینگی، ریسک عملیاتی، عدم تطابق زمانی، ریسک نقدینگی و برخی هزینههای نگهداری را به وجود میآورند.

لزوم توجه به آثار تسهیلات تکلیفی

عواملی که پیشتر به عنوان بازیگران ناترازی نظام بانکی برشمرده شد، عموماً یا درونزا بودند یا بانکها در کنترل آن میتوانستند نقش ایفا کنند، اما یکی از مواردی که تحت اختیار بانکها نیست و دولتهای مختلف یا مجلس به نظام بانکی تحمیل میکنند، تسهیلات تکلیفی است.

تسهیلات تکلیفی در ناترازی نظام بانکی نیز در سالهای گذشته نقش داشته و چالشهایی را برای بانکها به وجود آورده است. تسهیلات تکلیفی باعث افزایش ریسک اعتباری بانک میشود و زمانی که بانک به مشتریان خود تسهیلات تکلیفی یا شبه تکلیفی اعطا میکند، احتمال عدم بازپرداخت این تسهیلات بالاست و تسهیلات را در معرض نکول قرار میدهد.

تسهیلات تکلیفی ممکن است منجر به کاهش سودآوری بانک شود و این موضوع میتواند تأثیر منفی بر توانایی بانک در اعطای وامهای دیگر داشته باشد. همچنین وجود تسهیلات تکلیفی باعث افزایش ریسک نقدینگی بانک میشود. اگر تسهیلات تکلیفی به سرعت بازپرداخت نشود، ممکن است بانک نتواند نیازهای نقدینگی خود را برآورده کند و در معرض ریسک نقدینگی قرار گیرد. به طور کلی، تسهیلات تکلیفی در ناترازی نظام بانکی، عواملی از جمله کاهش سرمایه، ریسک اعتباری، کاهش سودآوری و ریسک نقدینگی را به وجود میآورند و باید همزمان با حل چالشهای ناترازی نظام بانکی، سازکارتخصیص تسهیلات تکلیفی نیز به موازات ساماندهی شود.

- لطفا از نوشتن با حروف لاتین (فینگلیش) خودداری نمایید.

- از ارسال دیدگاه های نا مرتبط با متن خبر، تکرار نظر دیگران، توهین به سایر کاربران و ارسال متن های طولانی خودداری نمایید.

- لطفا نظرات بدون بی احترامی، افترا و توهین به مسئولان، اقلیت ها، قومیت ها و ... باشد و به طور کلی مغایرتی با اصول اخلاقی و قوانین کشور نداشته باشد.

- در غیر این صورت، «نگارمگ » مطلب مورد نظر را رد یا بنا به تشخیص خود با ممیزی منتشر خواهد کرد.

- آخرین اخبار

- محبوب

- برچسب های داغ

- تاجری به لطف بازی Labobo به فهرست ۱۰ میلیاردر برتر با رشد ثروت پیوست

- واکنش سلنا گومز به نامزدی تیلور سویفت

- خشم بین جسم و ذهن: آسیبهای آن و راههای مقابله سازنده با آن

- باستان شناسان اسرار فست فود روم باستان را در مایورکا فاش کردند

- یک عادت صبحگاهی که ممکن است برای سلامتی خطرناک باشد... از آن اجتناب کنید!

- مطالعهای هشت عامل کلیدی برای طول عمر سالم را آشکار میکند

- آیا میتوان با نگاه کردن به چهرهی کسی فهمید که او دروغ میگوید؟

- یک دانشمند دلیل واقعی ناپدید شدن کشتیها در مثلث برمودا را فاش میکند

- زیادهروی در گوشت خوردن| محصولی که باعث پیری زودرس میشود، کشف شد

- «یک زن خارجی و ۱۶ زن عرب» زنانی هستند که محمد صلاح در اینستاگرام دنبال میکند

- «استراتوس»| نوع جدیدی از سویه «اومیکرون» با سرعت بالایی از مرزها عبور میکند؛ قربانیان آن چه کسانی هستند؟

- بنیانگذار اردنی رستوران ترامپ برگر دستگیر شد

- نشتی توالت، علت سقوط هواپیمای بوئینگ ۷۸۷! اظهارات یک کارشناس حقوقی درباره سقوط هواپیمای ایر ایندیا

- ویدئو| خبرنگار اسکای اسپورتس در مصاحبه با کاپیتان وردربرمن در موقعیت عجیبی قرار میگیرد

- یک بیماری لاعلاج| یک مرد جوان بریتانیایی دو سال است که حتی پلک هم نزده است + عکس

- دانشمندان راز آیینهای تدفین عجیب در چین باستان را فاش کردند

- یک روش مقرون به صرفه برای محافظت در برابر بیماری آلزایمر معرفی شد

- شاهزاده ویلیام در رقابت با برادرش، ممکن است فیلمی درباره مادرش، پرنسس دایانا، تهیه کند

- ویدئو| کریستیانو رونالدو به مناسبت اولین سالگرد کانال یوتیوبش، فالوورهایش را با یک مهمانی هیجانانگیز غافلگیر کرد

- «سلسله شما شایسته احترام است» کانر مک گرگور با دیوید بکهام دیدار میکند

- چرا بعضی از بدلیجات حساسیتزا هستند؟

- در دوران قاعدگی چه ورزشی مناسب است؟

- کمبود یک چربی خاص در خون زنان عاملی برای آلزایمر!

- پروژه ساخت هواپیمای هایپرسونیک اروپا استارت خورد!

- یک شاخص رنگسنجی نوین میتواند تازه بودن ماهی را تشخیص دهد!

- اختلال «EDS» چیست؟ چه تاثیری بر بیماریهای مغزی دارد؟

- سشوار چه تاثیری بر مو و پوست سر دارد؟

- گرمای هوا میتواند بر خلق و خو تاثیر بگذارد؟

- کشف ارتباط مشکلات شنوایی و زوال عقل

- مثلث برمودا بالاخره رمزگشایی شد!

- رنگ پوست افراد چگونه تعیین میشود؟

- عینک آفتابی محافظ چشم شما در برابر اشعه ماوراءبنفش!

- چرا عبور از دیوار سخت است؟

- دندانهایی که بهدلیل ارتودنسی کشیده میشوند، عضو زائد نیستند!

- کاهش حافظه با روشهایی که خبر نداشتید!

- قهوه باعث اسپاسم عضلات میشود!

- معمای ۵۰۰ میلیون ساله اجداد شبیه به ماهیهای مرکب حل شد!

- نخستین شکایت قضایی برای مرگ توسط هوش مصنوعی!

- معمای ستارهای که ناپدید شد، بالاخره حل شد!

- اعتیاد به گوشی را هم میتوان به کودکی ربط داد؟

- نخستین تصاویر از یک سیاره فراخورشیدی ثبت شد!

- سرطان روده بزرگ با چه علائمی آشکار میشود؟

- چگونه از ابتلا به سرطان روده بزرگ پیشگیری کنیم؟

- بیماران مبتلا به کووید مزمن در انجام فعالیتهای روزمره دچار ناتوانی میشوند!

- رفلاکس معده چه تاثیری بر دندانها دارد؟

- مقدار فیبر مورد نیاز برای مردان و زنان به تفکیک چقدر است؟

- تنظیم قند خون با مواد خوراکی!

- بهترین ویتامینها برای کمک به اضطراب کدامند؟

- شببیدارها میزبان این بیماری خواهند بود!

- چگونه میتوان با یک هوش فرازمینی ارتباط گرفت؟

- چه عواملی منجر به ناباروری در هر دو جنس میشود؟

- انتقال ویروس اچپیوی چگونه اتفاق میافتد؟

- چه ویتامینها و مکملهایی را نباید همزمان مصرف کرد؟

- لکههای سفید روی ناخن مربوط به کمخونی است؟

- ایران برای فتح سایر بخشهای فضا چه تلاشی کرده است؟

- بررسی اثرات روانی گرما!

- آشنایی با تغییرات تغذیهای پس از ۵۰ سالگی!

- افزایش انرژی روزانه با یک رژیم غذایی متعادل!

- بیشترین و کمترین سرعت اینترنت مربوط به چه کشورهایی است؟

- ترکیبی که میتواند روند از دست رفتن حافظه را معکوس کند!

- داروی متفورمین چگونه بر کاهش دیابت نوع ۲ تاثیر دارد؟

- فعالیت بدنی و رژیم مدیترانهای در کاهش ابتلا به دیابت نوع ۲ نقش دارد!

- آزمایش کورتیزول با گوشی هوشمند ممکن شد!

- انگلی که با عبور از سد دفاعی بدن سیستم ایمنی بدن را فریب میدهد!

- از تاریخ رونمایی از آیفون ۱۷ و جزئیات رویداد اپل مطلع شوید!

- شرکت «اسپیسایکس» موفق در پرتاب هفت ماهواره دیگر به مدار زمین!

- نخستین ایمپلنت تنظیمکننده نوروامین تایید شد!

- ورزش با تغییر DNA سن بیولوژیکی را معکوس میکند!

- آشنایی با عوامل انفجار در کارگاههای صنعتی!

- سلاح مایکروویو ملقب به «اشعه درد» چیست؟

- فیلترهای اینستاگرام چه تاثیری بر سلامت روان دارند؟

- مهار این مولکول راهکار درمانی دیابت و کبد چرب است!

- بزرگترین مزرعه خورشیدی جهان در چین ساخته خواهد شد!

- حساسیت دندان نسبت به درد را چگونه کاهش دهیم؟

- بررسی فرآوردههای آرایشی و بهداشتی از لحاظ وجود فلزات سنگین!

- عجیبترین بیماریهای کشنده در دنیا!

- رژیم فودمپ راه حل درمانی سندروم روده تحریکپذیر!

- تقویت سیستم ایمنی و مبارزه با بیماریها به کمک عناب!

- نیازهای تغذیهای شما به سن شما مربوط میشود!

- تصویر بازگرداندن پلاسما به خورشید ثبت شد!

- ستاره جیمز باند برای اولین بار درباره طلاقش صحبت کرد

- وودی آلن میگوید سینماهای آنلاین را دوست ندارد

- وودی آلن، جادوگر سینمای آمریکا، داستان اشتیاق خود به هنر هفتم و باله در روسیه را روایت میکند

- جان سینا عکس مسی را منتشر کرد| این کشتیگیر ۱۰ حضور در مسابقات WWE در کارنامهاش دارد

- وین رونی: ماموران امنیتی وقتی به لبران نزدیک شدم، من را با یک هوادار اشتباه گرفتند

- خواننده ژاپنی به خاطر درخواست از مترجم برای بردنش به دستشویی محکوم شد

- بازیگر زن مشهور به دلیل افسردگی مجبور به جن گیری شد

- روما زور راز خوشبختی خانواده را فاش میکند

- سیابیتووا گفت چه نوع زنانی را نباید به همسری گرفت: "سقراط هشدار داد"

- کیتی پری در کنسرت دچار برق گرفتگی شد

- لیل پامپ، رپر آمریکایی، تصادف کرد و به خدا ایمان آورد

- زویی کراویتز به خاطر مار، حمام تیلور سویفت را بهم ریخت

- پسر بکهام در دومین عروسیاش به والدینش توهین کرد

- عکس: زلاتان ابراهیموویچ به حمزات چیمایف به خاطر کسب عنوان قهرمانی در UFC ۳۱۹ تبریک گفت

- «باید دربارهاش از او بپرسی»| نظرات خندهداری که پس از اعلام نامزدی کریستیانو رونالدو و جورجینا رودریگز به آنها داده شد

- اما استون توضیح میدهد که کدام دوره از زندگیاش را خاص میداند

- الکس فرگوسن افسانهای پاسخ داد که اگر مسی در دهه ۱۹۵۰ بازی میکرد، چه اتفاقی برایش میافتاد

- پس از کریستیانو رونالدو، لواندوفسکی حمله به توپ طلا را آغاز کرد

- «او ما را خنداند»| خداحافظی محمد صلاح با ستاره جدید الهلال + عکس

- بازیکن منچسترسیتی: تشویق لیورپول نوعی ریاکاری است

- میکو رانتانن ستاره دالاس با آرسن ونگر عکس میگیرد

- قهرمان فوتبال هلند به جرم قاچاق مواد مخدر به هفت سال زندان محکوم شد

- ممکن است دختر آنا وینتور، بازیگر مشهور، جای او را در مجله ووگ بگیرد

- هنرمند مصری به اتهام قتل شوهرش و فروش اعضای بدن او محاکمه میشود؟

- همسر هافبک اسپارتاک از تلاش برای سرقت در پاریس در نزدیکی برج ایفل خبر داد

- همسر سابق بازیکن اسپارتاک در شبکههای اجتماعی از او انتقاد کرد: «او ما را در خیابان رها کرد»

- عکس| دخیا پیش از بازی فیورنتینا و منچستریونایتد با الکس فرگوسن دیدار کرد

- رونالدوی ۴۰ ساله آمادگی جسمانی فعلی خود را نشان میدهد

- کایلی جنر نشان داد که در کودکی چه شکلی بوده است

- تیم رپر دیدی در مورد عفو این نوازنده با دولت ریاست جمهوری ایالات متحده گفتوگو کرد

- سون هیونگ مین ۵ فوتبالیست مورد علاقهاش را معرفی کرد| ۴ برنده توپ طلا معرفی شدند

- شاهزاده هری درباره دعوایی که در آن «بینی شاهزاده اندرو را شکست» صحبت میکند

- جونگمن، ستاره سریال «من و پادشاه»، به جرم تجاوز و خفگی به زندان افتاد

- "من میتوانم با هزینه او زندگی کنم": عروس جوان لپس بعد از عروسی نقشه میکشد

- بلا حدید و هیلی بیبر قسم میخورند که: حقیقت در مورد مکمل "جادویی" که زیبایی و سلامت را افزایش میدهد چیست؟

- جاستین و هیلی بیبر در بحبوحه شایعات طلاق، میخواهند فرزند دوم داشته باشند

- «او مدام همسرم را فاحشه خطاب میکرد»: ریووا درباره باجگیری از مادرش

- عکس| یورگن کلوپ با ستارههای سابق NBA، دیرک نوویتسکی و استیو نش، پدل بازی کرد

- مشخص شد بردلی کوپر چه زمانی از جیجی حدید خواستگاری خواهد کرد

- کارگردان، وینونا رایدر را گیر انداخت و تهدید کرد که حرفهاش را خراب خواهد کرد

- جنیفر لوپز در تولد ۵۶ سالگیاش عکسی از دوران کودکیاش به همراه کیک منتشر کرد

- رسوایی جنسی جدیدی گریبان مائورو ایکاردی را گرفته است

- شوچنکو، اسطوره تیم ملی اوکراین، با قهرمان مطلق بوکس جهان، اوسیک، دیدار کرد

- حادثه تکان دهنده: مبارز MMA در دعوا با دختر، یک چشم خود را از دست داد

- «با کت و شلوار سفید. ۲۳ سال پیش...» ریو فردیناند در مورد امضای قرارداد با منچستر یونایتد

- هالند عکسی از تعطیلاتش را برای جشن تولدش منتشر کرد: «در نیمه راه ۵۰ سالگی!»

- قهرمان جهان روسیه درباره افسردگی پس از زایمان صحبت میکند

- راموس به واسکز که پس از ۱۰ سال رئال مادرید را ترک کرد، گفت: «به زودی میبینمت»

- انس جابر برای «کشف دوباره شادی زندگی»، بازنشستگی خود را از تنیس اعلام کرد

- La Nacion: الکسیس سانچز با مدل روسی رابطه برقرار کرد

- مسی جزئیات درگیری با رابرت لواندوفسکی در سال ۲۰۲۱ را فاش کرد

- سوفی ترنر رابطهاش را با نامزد سابقش از سر میگیرد

- النا دودینا درباره بارداری در ۳۶ سالگی: «شرمآور بود که هیچکس متوجه نشد»

- جنیفر آنیستون مظنون به داشتن رابطه جدید با یک هیپنوتراپیست است

- کایلی جنر به همراه تیموتی شالامی در تعطیلات در ایتالیا دیده شدند

- عکس| گروه اوئیسیز در اولین کنسرت خود پس از ۱۶ سال، به دیوگو ژوتا ادای احترام کردند

- دختر ۱۱ ساله تیماتی میخواهد مادر جوانی شود

- پس از یک "خیانت احتمالی"، نامزد فرمین لوپز، ستاره بارسلونا، عکسی از خودشان با هم منتشر کرد

- تیلور سویفت با پیراهنی به ارزش ۴۰۰۰ روبل در ملاء عام ظاهر شد

- عکس| واکنش پدی پیمبلت، مبارز UFC، به مرگ فوتبالیست دیوگو ژوتا

- حمایت بانکها از بازار سرمایه از فردا اجرا میشود

- بورس سقوط کرده در دولت روحانی چگونه در دولت شهید رئیسی احیا شد؟

- درمان بورسی پزشکیان از زبان عبده

- جذب سرمایه ۷ همتی از بازار بورس دانشبنیانها

- وعده عناب بورسی واقعیتر شد

- چهارمین روز نزولی بازار در غیاب نیروهای صعودی

- انتخابات و دامنه نوسان مهمترین دلیل رکود فعلی بورس

- بورس با ۴ مصوبه دولت برای حمایت از بازار سهام سبزپوش میشود؟

- ۳ دلیل پایین بودن ارزش معاملات خرد در بورس

- معافیتهای مالیاتی بازار سرمایه باید استمرار پیدا کند

- بورس این روزها تحت تأثیر تداوم نرخ اخزای بالای ۳۵ درصد

- رشد شاخصهای بورس با کف سازی تکنیکال

- کاهش دامنه نوسان هم علاج بورس نزولی نبود

- سایه تامین مالی دولت بر سر بورس سنگینی میکند

- کاهش بی سابقه حجم معاملات سهام در بورسهای جهانی

- رشد شاخصهای بورس با کمک بانکیها و اعلام نرخ تسعیر ارز

- حمله به سفیر روسیه در لهستان

- معرفی سری گوشیهای Redmi K ۵۰ قبل از رونمایی رسمی

- غفوری: فکر کردن به قهرمانی از الان، سادهلوحانه است

- کاهش ۱۰ درصدی تولید هوندا در دو کارخانه

- سومین نشست دستمزد، باز هم بدون نتیجه

- لغو بلیت فروشی عمومی المپیک زمستانی چین

- گرامیداشت قربانیان هواپیمای اوکراینی در دانشگاه تورنتو

- ادامه چانهزنی چهارگانه در وین

- صرفهجویی ۱.۶ میلیارد دلاری کمیته برگزاری المپیک و پارالمپیک توکیو

- محبوبترین رشته المپیک توکیو مشخص شد

- اعلام هزینه میزبانی توکیو از المپیک و پارالمپیک ۲۰۲۰،

- آذرتاج: هیات اقتصادی جمهوری آذربایجان به ایران میرود

- بررسی عملکرد ایران در المپیک؛ جایگاه چهارمی در آسیا

- پایان وضعیت اضطراری در کشور میزبان المپیک ۲۰۲۰

- «داستان عاشقانهای که به پایان نرسید»| آتش اسرائیل، محمد سلامه، روزنامهنگار فلسطینی را چند روز قبل از عروسیاش کشت

- ممکن است یک دلیل غیرمنتظره پشت طاسی شما باشد!

- خانه پُر کتاب یک دیکتاتور

- اینجا پسر، پدر را میآورد

- ماجرای به حراج گذاشتن خانهها در شمال تهران؟!

- چگونه یک پستچی، پزشک تحویل داد

- مراحل ساده برای پاک و تمیز کردن ایمن گوشی

- فیلم| برآمدگی غولپیکری که از خورشید جدا میشود

- میلیاردر سوئدی به اسرائیل حمله کرد: شما قوم برگزیده خدا نیستید و مانند بندگان شیطان عمل میکنید

- نگاهی نو به چای دیروز: کارشناسان نسبت به خطرات هشدار میدهند

- برای بیماری که فشار خون بالا دارد... چه چیزهایی نباید روی میز شما باشد؟

- خطرات استفاده از تلفن همراه بلافاصله پس از بیدار شدن از خواب

- Nature: روزهداری متناوب میکروبیوم سالم روده را تقویت میکند

- یک رژیم غذایی مؤثر برای کاهش خطر زوال عقل در افرادی که از نظر ژنتیکی مستعد آن هستند

- مواد سرطانزای موجود در دسرهای شکلاتی

- روزتان را قوی شروع کنید: فواید صبحانه و عواقب نخوردن آن

- دوشهای کثیف میتوانند باعث بیماریهای چشمی شوند

- «زبان صدفی» چه چیزی در مورد بدن شما میگوید؟

- مطالعه: سلامت خواب بهتر با تنهایی کمتر مرتبط است

- خطر غیرمنتظره ناشی از ایستگاههای شارژ خودروهای برقی

- ارتباط ژنتیکی بین دیابت نوع ۲ و بیماری روده کشف شد

- یک داروی جدید نتایج امیدوارکنندهای در کاهش وزن و کنترل دیابت نشان میدهد

- جوانسازی بدن با بهبود سلامت قلب مرتبط است

- لکههای رنگدانهای روی صورت: علل هورمونی و روشهای درمانی مدرن

- بیماریهای ناشی از غذاهای فوق فرآوری شده نامگذاری شدند

- یک داروی جدید نتایج امیدوارکنندهای در کاهش وزن و کنترل دیابت نشان میدهد

- مصرف روزانه کرنبری سلامت قلب را بهبود میبخشد

- رژیم غذایی گیاهی خطر ابتلا به سرطان پروستات را تا ۴۷ درصد کاهش میدهد

- دکتر تپلیخ: انسان میتواند یاد بگیرد که درد را احساس نکند

- PubMed: پیادهروی منظم با کاهش خطر مرگ به هر علتی مرتبط است

- استارتاپ نووسیبیرسک دستگاه کاهش استرس را معرفی میکند

- گرم کنید و با هم میل کنید... نوشیدنیهای داغ چگونه به خطر سرطان تبدیل میشوند؟!

- نشانگرهای ژنتیکی ممکن است پیشرفت سرطان سینه را پیشبینی کنند

- کووید طولانی مدت باعث عوارضی مشابه بیماری پارکینسون یا سکته مغزی میشود

- خطر سکته مغزی در افرادی که چندین ضربه به سر دارند، افزایش مییابد

- روش صحیح پایین آوردن تب کودک

- غذاهای فوق فرآوری شده ممکن است خطر بیخوابی را افزایش دهند

- یک «رویکرد چند گزینهای» برای ترک سیگار

- SLEEP ۲۰۲: آسپرین التهاب ناشی از کمبود خواب در بدن را کاهش میدهد

- اخبار داغ

- ورزشی

- پربیننده

- پربحث

- دانشمندان هشدار میدهند که ابرنواخترها میتوانند باعث فروپاشی آب و هوای زمین شوند

- پلیس آلمان به پایگاه تاریخی چپگرایان در برلین یورش برد

- دانشمندان کلید اشتها را در مغز پیدا کردند

- سخنگوی اتحادیه اروپا: ما با اوکراین در مورد عدم هدف قرار دادن خط لوله نفت دروژبای روسیه برای حفاظت از امنیت انرژی اروپا گفتوگو کردیم

- پزشکان سودانی: در بمباران نیروهای پشتیبانی سریع، ۲۴ غیرنظامی کشته و ۵۵ نفر دیگر زخمی شدند

- پسکوف انتشار مطلب نیویورک تایمز در مورد پهپادهای روسی بر فراز آلمان را ارزیابی کرد

- دانشمندان به شبکه عصبی آموزش میدهند تا نویز رادیویی را در جستجوی سیگنالهای بیگانه فیلتر کند

- سودان: ۷۲۳ مورد جدید تب دنگی در یک هفته ثبت شد

- مصر از یک پروژه عظیم با همکاری ۳ کشور خبر داد

- گروهی از گردشگران روسی در کوههای کاباردینو-بالکاریا زیر سنگها مدفون شدند

- علت ناشناخته یک بیماری جدی زنانه که باعث ناباروری میشود، شناسایی شد

- سودان: بیش از ۱۵۰ خانه به دلیل بارش شدید باران در ایالت نیل فرو ریخت

- مدودف به اتریش در مورد عواقب پیوستن به ناتو هشدار داد و بر اجتنابناپذیر بودن پاسخ روسیه تأکید کرد

- شی جین پینگ «نامهای محرمانه» به مقامات هندی نوشت

- دانشمندان علت حملات ناگهانی سیستیت در گربهها را کشف کردند

- مصر از در اختیار داشتن سلاحی خبر داد که در عرض ۱۵ ثانیه ۳۰ موشک شلیک میکند

- وزیر اقتصاد اسلواکی: پمپاژ نفت از طریق دروژبا پس از توقف به دلیل حمله اوکراین، از سر گرفته میشود

- اوکراین از به رسمیت شناختن کریمه به عنوان بخشی از خاک روسیه به هر شکلی خودداری کرده است

- ناتو در سال ۲۰۲۵ چقدر برای فعالیتهای نظامی خود هزینه خواهد کرد؟

- خواص مفید پنهان موجود در بادام

- مصر بالاترین درآمد دلاری تاریخ خود را ثبت کرد| دولت راز را فاش میکند

- مجارستان شروط خود را برای رفع موانع عضویت اوکراین در اتحادیه اروپا اعلام کرد

- دانشمندان علت غیرمنتظرهای برای آلرژی غذایی پیدا کردهاند

- «کودکان جنگ در سودان»: معصومیت ربوده شده، آینده نامعلوم و رنج روانی طولانی مدت

- رسانهها: اوکراین در عرض سه سال دو برابر مجارستان در عرض ۲۰ سال از اتحادیه اروپا بودجه دریافت کرد

- یک کشور اروپایی میخواهد استخراج اورانیوم را از سر بگیرد

- دانشمندان پروتئینی را کشف کردهاند که ویروس HIV «خفته» را در بدن انسان از بین میبرد

- دولت ترامپ از تصمیم هند برای خرید نفت روسیه «غافلگیر» شد

- ایالات متحده: محدودیتهای جدید برای سازمانهای فعال در حمایت از مهاجران

- وزیر خزانهداری آمریکا از اروپا خواست در گفتوگوها درباره اوکراین فعالتر عمل کند

- دانشمندان قرصی برای درمان بیماریهای روانی ساختند

- دولت ترامپ از تصمیم هند برای خرید نفت روسیه «غافلگیر» شد

- ونس: اوکراین در دوران بایدن یک «چاله پول» بود

- وزارت خزانهداری آمریکا: داراییهای روسیه نباید مصادره شود

- کارشناسان توضیح میدهند که چرا مکرون، مرتس و تاسک به مولداوی آمدند

- دانشمندان راهی برای افزایش چندین برابری کارایی ویرایش ژن پیدا کردهاند

- مجارستان: اوکراین ممکن است به دلیل حضور نیروهایش بدون دیزل بماند!

- ملونی: ما در حال بحث در مورد تضمینهایی برای اوکراین بر اساس الگوی ماده ۵ منشور ناتو هستیم

- روش جدید روسی برای درمان آلزایمر

- وزیر دفاع آلمان از لزوم افزایش توان نظامی خود به دلیل تهدیدات روسیه خبر داد

- نجیب ساویرس از برادرش پیشی گرفت و ثروتمندترین مرد مصر شد. ثروت او چقدر است؟

- بنادر آلمان در تدارک جنگ، از بودجه دفاعی درخواست بودجه میکنند

- مشاور ترامپ، بولتون را به انتشار اطلاعات طبقهبندیشده متهم کرد

- اردن: دادستانی عمومی افرادی از جمله معاون را به دلیل دریافت وجوه مشکوک احضار کرد

- لهستان میخواهد مزایای اجتماعی همه شهروندان خارجی بیکار را لغو کند

- رئیس سازمان سیا: ما همچنان در حال یافتن اسناد پنهان مربوط به انتخابات ۲۰۲۰ هستیم

- اتحادیه اروپا با تحویل پناهندگان اوکراینی به مراکز جذب نیرو، در پی کاهش بار مسئولیت آنهاست

- برنامههای اکسون موبیل برای بازگشت به روسیه در ایالات متحده آشکار شده است

- سال ۲۰۲۴، سالی رکوردشکن در تعداد درگیریهای مسلحانه در جهان خواهد بود

- یک روش ساده برای بهبود تواناییهای ذهنی برای همه نامگذاری شده است

- وزیر امور خارجه یونان: ما احترام لیبی به خط دریایی میانی را تأیید میکنیم و آتن آماده است تا مرز را مشخص کند

- ترامپ: ایالات متحده ارسال سلاح به متحدان ناتو که از کییف حمایت میکنند را افزایش خواهد داد

- ماسک دوباره از رهبر حزب راستگرای بریتانیا انتقاد کرد

- دانشمندان برای اولین بار ایمپلنتی ساختهاند که در مغز "رشد" میکند

- ترامپ ابراز امیدواری کرد که درگیریها در اوکراین و غزه «خیلی سریع» حل شود

- زاخارووا: هنوز هیچ توافقی در مورد افزایش سطح هیئتهای مذاکرهکننده روسیه و اوکراین حاصل نشده است

- رئیس جمهور برزیل: درگیریها در اوکراین به زودی پایان خواهد یافت

- دانشمندان کشف کردهاند که کدام نژادهای سگ بیشتر مستعد ابتلا به اسهال هستند

- دولت روسیه پیشنهاد خروج از کنوانسیون اروپایی پیشگیری از شکنجه را مطرح کرد

- مصر مروارید و سنگهای قیمتی را با ارقام نجومی به امارات متحده عربی صادر میکند

- ترامپ اظهارات وزیر امور خارجه روسیه در مورد عدم مشروعیت زلنسکی را «مزخرف» خواند

- مرد بریتانیایی به کلاهبرداری بیش از ۵۵۰ هزار دلار متهم شد

- نماینده مجلس اوکراین: کییف به یک شرکت نظامی خصوصی تبدیل شده است

- ووچیچ پوشک بچه را به جلسه با خبرنگاران آورد

- اخراج نزدیک به ۱۰۰ سرباز از ارتش آلمان به دلیل «افراطگرایی راستگرایانه»

- رئیس جمهور کره جنوبی: ما به همراه واشنگتن و توکیو با تهدیدات پیونگ یانگ مقابله خواهیم کرد

- معاون وزیر بازرگانی چین ظرف یک هفته به آمریکا سفر میکند

- پنج اشتباه اصلی در درمان سیستیت ذکر شده است

- مجلس نمایندگان آمریکا تحقیقاتی را در مورد ادعاهای دستکاری دادههای جرم و جنایت در واشنگتن دی سی آغاز کرد

- در اقدامی با پیامدهای گسترده| ترامپ یکی از اعضای هیئت مدیره فدرال رزرو را به اتهام کلاهبرداری در حوزه املاک و مستغلات اخراج کرد

- وزیر امور خارجه آمریکا و وزرای امور خارجه اتحادیه اروپا درباره بحران اوکراین گفتوگو کردند

- محصولات بهداشتی زنانه ممکن است حاوی مواد شیمیایی خطرناک باشند

- روانشناس توضیح میدهد که چرا نباید مشکلات خود را با چتباتها در میان بگذارید

- تفاوت بین سندرم آسپرگر و اوتیسم نامگذاری شده است

- دانشمندان علت غیرمنتظرهای برای آلرژی غذایی پیدا کردهاند

- اقیانوسهای جهان تقریباً به سطح بیسابقهای گرم شدهاند

- منابع خبری از خروج نیروهای آمریکایی از پایگاه عین الاسد در عراق خبر دادند

- ترامپ: کارشناسان آمریکایی در حال بررسی استفاده از پهپادها در اوکراین هستند

- اداره مهاجرت و گمرک ایالات متحده برای مقابله با مهاجران، ۱۰۰۰ دستگاه خودروی شاسیبلند خریداری میکند

- پزشک میگوید روزانه چند گیلاس میتوانید بخورید

- ژابی آلونسو: کارواخال دوست دارد به تیم ملی اسپانیا برگردد، اما این تصمیم مربی است

- دی مارتزیو: کرمونزه در حال مذاکره با جیمی واردی

- اولیویه ژیرو پس از اولین پیروزی با لیل، احساسات خود را به اشتراک گذاشت

- توافق برای امضای قرارداد با کارلوس سولر حاصل شد!

- اولتیماتوم بارسلونا به فرمین لوپز

- کاسمیرو تصمیمی غیرمنتظره گرفت

- Skira: گالاتاسرای پیشنهاد سیتی برای ادرسون را به ۱۵ میلیون یورو افزایش داد

- ژیرو پس از دو گل در شروع لیگ ۱: آنها شروع به صحبت با من در مورد بازگشت به تیم ملی کردهاند

- آ اس: مورینیو میخواهد لونین را برای فنرباغچه به خدمت بگیرد

- موناکو فروش ۳۰ میلیون یورویی را نهایی کرد

- دو گل دیگر برای خط حمله ویارئال

- آندریاس کریستنسن زنگ خطر را به صدا درآورد

- رومانو در بحبوحه شایعات جدایی سبایوس، هافبک رئال مادرید، اطلاعات دقیقی در مورد آینده این بازیکن ارائه میدهد

- دیلی میل: برونو فرناندز میتواند تابستان آینده منچستریونایتد را ترک کند

- دی مارتزیو: سانچو بالاخره از پیوستن به رم منصرف شد

- مسیر آینده ۴۰ میلیون یورویی برای خط هافبک رئال مادرید

- توافق نهایی معاوضه ژیرونا و رئال سوسیداد

- یوونتوس یک خروجی را میبندد

- Skira: آنتونی یک قدم تا بازگشت به بتیس فاصله دارد، مذاکرات با منچستریونایتد در مراحل پایانی است

- رومانو: وینگر ۲۲ ساله اسپانیایی با ۳۰ میلیون یورو به کریستال پالاس پیوست

- داگلاس سانتوس، بازیکن زنیت، درباره دعوت شدن به تیم ملی برزیل گفت: «این برای من افتخار است.»

- مایکل اولیس شور و اشتیاق را در لیگ برتر برمیانگیزد

- ویارئال با یک خرید خداحافظی کرد

- لیورپول همچنان به دنبال انتقالی با ارزش بیش از ۳۰ میلیون یورو است

- AS: کاراسکو در آستانه سومین بازگشت به اتلتیکو

- آنچلوتی در مورد دعوت نشدن رودریگو به تیم ملی برزیل گفت: «آیا او به توضیح بیشتری نیاز دارد؟ بگذارید خودش تماس بگیرد.»

- امانوئل پتی در مورد یامال: لامین مرا یاد مسی میاندازد

- آث میلان برای جذب دوشان ولاهوویچ وارد عمل شد

- خط حمله میلان برای جذب کریستوفر انکونکو

- تغییر مسیر برای ایوان آزونِ محبوب

- امانوئل پتی: این فصل برای امباپه تعیینکننده خواهد بود

- جوآئوزینیو از کلودیینهو به خاطر حرفهایش در مورد ترک روسیه انتقاد کرد

- اسپرتسیان حدس زد که آیا وضعیت زابارنی بر آینده سافونوف در PSG تأثیر خواهد گذاشت یا خیر

- جوآئوزینیو: داگلاس سانتوس همیشه شایسته دعوت به تیم ملی برزیل بود

- رومانو: توافق سبایوس بین رئال مادرید و مارسی در آستانه فسخ است

- مدیر برنامههای آلوز اعلام کرد که زسکا مسکو باید اجازه دهد این بازیکن به تیم زیر ۲۰ سال برزیل برود

- زسکا مسکو با فلامینگو بر سر انتقال گونسالوز به توافق رسید، اما الاهلی مانع از این انتقال شد

- فابریزیو رومانو از پیوستن دروازهبان پاری سن ژرمن به ویارئال خبر داد

- موضع صریح منچسترسیتی در مورد ساوینیو آشکار شد

- دو عملیات در باشگاه فوتبال بارسلونا در حال سرعت گرفتن است

- عزالدین اوناهی با ۶ میلیون یورو به اسپانیا میرود

- تلگراف: گارناچو، مهاجم منچستریونایتد، به چلسی پیوست

- زنیت مذاکرات با اینتر را برای انتقال گرووا، مدافع میانی، آغاز کرده است

- قهرمان اروپا با تیم ملی ایتالیا، دوران حرفهای خود را در ۳۴ سالگی به پایان رساند

- فرمول رفع انسداد پرونده رندال کولو موآنی

- پیشنهاد قطعی رئال اویدو برای یک مدافع میانی

- مذاکرات برای انتقال الخاندرو گارناچو در مسیر درستی قرار دارد!

- رومانو: پیاسجی و یوونتوس بر سر هزینه انتقال کولو موآنی به توافق رسیدند

- بکر در مورد حرفهای کلوپ در مورد خودش گفت: «آنها برای من به اندازه دنیا ارزش دارند.»

- کالچومرکاتو: چوکوئزه، مهاجم میلان، در آستانه انتقال به فولام است

- Footmercato: چلسی پیشنهاد قرضی بایرن برای انکونکو را رد کرد

- دو گل مسی به اینتر میامی کمک کرد تا اورلاندو سیتی را شکست دهد و به فینال لیگ کاپ کونکاکاف راه یابد

- ارلینگ هالند برای تغییر نام پیراهن نروژ

- آخرین خریدی که اوساسونا نیاز دارد

- یک جایگزین در لیگ برای آدریا پدروسا

- وظیفه پیچیده جایگزینی پیرو هینکاپیه

- باشگاه پاری سن ژرمن از همکاری بلندمدت با WWE خبر داد

- آموریم پس از حذف پرحاشیه از جام اتحادیه: «بازیکنان منچستریونایتد حرف بزرگی زدند»

- کاراتاش: مدافع سابق میلان و یوونتوس پیشنهاد اسپارتاک را رد کرد و به بشیکتاش پیوست

- والنسیا برای تقویت خط حمله خود گام برمیدارد

- پیشنهاد ۳۰ میلیون یورویی ویارئال

- فابیو سیلوا با بیش از ۲۵ میلیون یورو قرارداد امضا کرد

- بازیکن ۱۵ ساله آرسنال دومین بازیکن جوان تاریخ لیگ برتر شد

- وکیل ورزشی توضیح میدهد که در چه صورتی داگلاس سانتوس دوباره در لیگ RPL لژیونر خواهد شد

- تصمیم رادیکال با تیمو ورنر

- تنها راه برای جذب نیکو گونزالس

- کارل اتا ایونگ، یک قرارداد مشروط

- نمانیا ماتیچ با باشگاه سری آ قرارداد امضا کرد

- اورتون دیبلینگ ۱۹ ساله را به خدمت گرفته است، در حالی که بسیاری از باشگاههای برتر نیز به این بازیکن علاقهمند هستند

- پرونده ژاوی سیمونز لو رفت

- آتالانتا احتمال کنارهگیری در آخرین لحظه را رد نکرد

- توافق برای دنی سبایوس از قبل انجام شده است!

- اولیویه ژیرو، ۳۸ ساله، در پاسخ به این سوال که آیا به تیم ملی فرانسه بازخواهد گشت یا خیر، گفت:

- واکنش متئوس آلوز بازیکن زسکا به مقایسه با کاروالیو

- رئیس سری آ به شدت از وضعیت ورزشگاههای ایتالیا انتقاد کرد

- در حال حاضر پیشنهادی برای اکسل دیساسی وجود دارد

- تغییر اساسی با جذب دنی سبایوس!

- آنتونی گوردون، وینگر نیوکاسل، به خاطر اخراجش در بازی مقابل لیورپول عذرخواهی کرد

- باشگاه بروسیا دورتموند انتقال چوکوومکا از چلسی را اعلام کرد

- تصمیمی که باشگاه بارسلونا را در وضعیت نگرانکنندهای قرار داده است