- ارتباط با ما

- |

- درباره ما

- |

- نظرسنجی

- |

- اشتراک خبری

- |

- نگارنامه

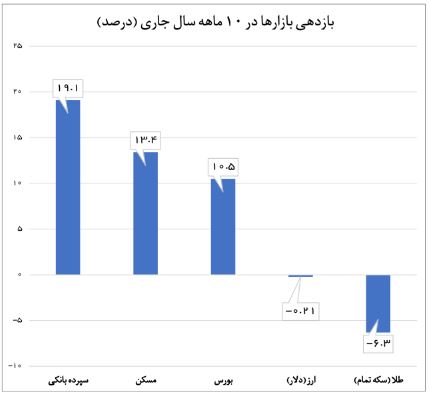

بازار ارز و طلا در بازدهی آخر شد؛ بازدهی بازارهای پنجگانه در ۱۰ ماهه سالجاری

به گزارش مجله خبری نگار/ایران: درهمین زمینه بررسی میزان بازدهی بازارهای اصلی در ۱۰ ماهه سالجاری نیز همین نتیجه را نشان میدهد. از میان بازارهای اصلی پول (سپرده بانکی)، سهام، ارز، طلا و مسکن، ارز و طلا سرمایهگذاران احتمالی خود را ناامید کردهاند و دراین دوره زمانی نرخ سودی که به سپردههای بانکی تعلق میگیرد در صدر بازدهی از ابتدای سالجاری تا پایان دی ماه قرار گرفته است.

در شرایطی که در سالهای گذشته ارز و طلا سرمایهگذاران و نوسان گیران زیادی را به سمت خود جذب میکردند و در پایان دوره با یک بازدهی قابل قبول به آنها پاداش میدادند، ولی اجرایی شدن سیاست تثبیت اقتصادی از سوی بانک مرکزی شرایط را متفاوت کرد به طوری که بازدهی این دو بازار که در سالهای گذشته جذابیت زیادی برای سرمایهگذاران داشت، نه تنها مثبت نبوده بلکه با بازدهی منفی برای خریداران خود زیان به همراه داشتهاند. هرچند طی هفتههای اخیر به دلیل تحولات سیاسی و نظامی در منطقه قیمتها در بازار ارز و طلا با رشد همراه شده است، ولی برآیند بلندمدت نشان از کاهش شاخصهای قیمتی دراین بازارها دارد. ازسوی دیگر اغلب کارشناسان و صاحبنظران با توجه به تجربه نوسانات سیاسی در بازار ارز و طلا، معتقدند که رشد قیمتها دراین بازارها موقتی است و بسرعت به کانالهای قبلی بازمی گردد.

سپردههای بانکی در صدر

بررسی بازدهی بازارهای پنجگانه اصلی در ۱۰ ماهه سالجاری حاکی از برتری نرخ سود سپردههای بانکی از نظر بازدهی برای سپردهگذاران است. هرچند همچنان میان نرخ سود پرداختی به سپردههای بلندمدت و نرخ تورم جاری فاصله است و ازنظر اقتصادی سپردهگذاران سود منفی دریافت میکنند، ولی با توجه به رکود در سایر بازارها، سپرده بانکی بالاترین بازدهی را از ابتدای امسال تا پایان دی ماه داشته است. هماکنون حداکثر نرخ سود پرداختی به سپردههای بلندمدت بانکی ۲۳ درصد است که بدین ترتیب به صورت میانگین بازدهی ماهانه آن ۱.۹ درصد و برای ۱۰ ماهه امسال به ۱۹.۱ درصد میرسد.

به طور معمول سرمایه گذارانی که ریسک گریز هستند و تمایل به حضور در سایر بازارها را ندارند، سپردهگذاری سرمایه خود در بانکها را ترجیح میدهند. البته با توجه به امکان هدایت سرمایههایی که در بانکها رسوب میکند به سمت تولید، افزایش سپردههای بانکی میتواند با برنامهریزی بانک مرکزی به نفع تولید تمام شود.

مسکن دوم شد

پس از سپردههای بانکی، بازارمسکن از نظر بازدهی دومین بازار بوده است. این درحالی است که طی چند ماه اخیر و براساس گزارشهای رسمی بانک مرکزی از تحولات بازار مسکن در تهران، قیمت مسکن روند نزولی شدیدی به خود گرفته است که در سه ماه اخیر پررنگ تربوده است؛ بنابراین به طور قطع تا پایان سال باید شاهد تغییر در رتبهبندی بازارها از نظر بازدهی و جایگاه بازار مسکن دراین بخش باشیم.

براساس گزارش رسمی بانک مرکزی، در آخرین ماه سال گذشته (اسفند ماه) میانگین قیمت هر متر مربع آپارتمانهای مسکونی در پایتخت ۶۵ میلیون و ۲۴۰ هزار تومان بوده است که این رقم برمبنای آخرین گزارش اعلام شده یعنی در آذرماه به ۷۴ میلیون تومان رسیده است که نسبت به ماه قبل از آن یعنی آبان ماه نزدیک به یک میلیون تومان افت داشته اشت. حال با توجه به اینکه هنور آمار رسمی تحولات بازار مسکن در دی ماه اعلام نشده است و با محاسبه و ملاک قراردادن میانگین قیمتی آذرماه شاهد رشد ۱۳.۴ درصدی قیمت مسکن هستیم که البته همانگونه که اشاره شد با توجه به روند نزولی که دراین بازار آغاز شده است آمار دی ماه نیز به طور قطع کاهشی و از بازدهی این بازار کم خواهد کرد. بر اساس آمار واحدهای مسکونی معامله شده در سامانه ثبت معاملات املاک و مستغلات کشور، متوسط قیمت یک متر مربع بنای واحد مسکونی معامله شده در شهر تهران در آذرماه ۱۴۰۲ به ۷۴۰.۹ میلیون ریال رسید که نسبت به ماه قبل ۲.۲ درصد کاهش نشان میدهد.

سهام سومین بازار پربازده

با وجود تمام نوسانهایی که بازار سهام کشور طی ماههای اخیر داشته است، اما برخلاف بازارهایی مانند ارز و طلا، بازدهی ۱۰ ماهه این بازار مثبت بوده است. درآخرین روز کاری سال گذشته شاخص کل بورس تهران عدد یک میلیون و ۹۶۰ هزار و ۴۵۷ واحد را نشان میداد که این رقم درآخرین روز دی ماه به دو میلیون و ۱۶۶ هزار و ۹۴۲ واحد رسیده است؛ بنابراین بازدهی این بازار دراین مدت به ۱۰.۵ درصد میرسد. این درحالی است که به اعتقاد کارشناسان، با حذف ریسکهایی که طی دو ماه اخیر براین بازار تأثیر گذاشته است، بازدهی به مراتب بالاتری از بازار انتظار میرود. درسالهای گذشته نیز بازار سهام در صدر بازدهی بازارها قرارداشته است.

دلار چهارم شد

همانگونه که اشاره شد، بازار ارز یکی از بازارهایی است که با بازدهی منفی سرمایهگذاران خود را ناامید کرده است. از اسفند سال گذشته و همزمان با اجرای سیاست تثبیت اقتصادی به همراه سایر سیاستهای اعمالی شاهد فروکش کردن انتظارات تورمی و حباب بازارها بودیم. در بازار ارز نیز ضمن اینکه نرخ رسمی ارز در مرکز مبادله ارز طلای کشور ثبات قابل قبولی را به نمایش گذاشته است، در بازار غیررسمی نیز شاهد عقبگرد قیمت دلار به عنوان شاخصترین ارز هستیم. براساس آمارها در آخرین روز کاری سال گذشته قیمت هر اسکناس دلار در بازار غیررسمی ۵۳ هزار و ۸۰۰ تومان بود که این رقم در ۳۰ دی ماه امسال به ۵۳ هزار و ۶۴۸ تومان رسیده است که نشان دهنده بازدهی منفی ۲۱ صدم درصدی آن است. طبق توضیحات ارائه شده است این درحالی است که قیمت ارز در بازار غیررسمی طی هفتههای اخیر به دلیل درگیریهای نظامی در منطقه با رشد موقتی همراه شده است بنابراین بدون لحاظ این شرایط موقتی به طور قطع میزان افت قیمت این ارز که طی ۹ ماهه سالجاری در کانال ۵۰ هزارتومان ثابت بود به مراتب بیشتر بود.

سکه آخر شد

در ۱۰ ماهه سالجاری درمیان بازارهای مختلف سکه تمام بهارآزادی طرح جدید به عنوان شاخص اصلی بازار طلا، در انتهای جدول بازدهی قرار گرفته است به طوری که دراین مدت بازدهی این سکه منفی ۶.۳ درصد بوده است. در آخرین روز کاری سال گذشته هر قطعه سکه تمام ۳۳ میلیون و ۷۵۰ هزار تومان قیمت داشته است که این قیمت در آخرین روز دی ماه به ۳۱ میلیون و ۶۰۱ هزارتومان کاهش یافته است.

- لطفا از نوشتن با حروف لاتین (فینگلیش) خودداری نمایید.

- از ارسال دیدگاه های نا مرتبط با متن خبر، تکرار نظر دیگران، توهین به سایر کاربران و ارسال متن های طولانی خودداری نمایید.

- لطفا نظرات بدون بی احترامی، افترا و توهین به مسئولان، اقلیت ها، قومیت ها و ... باشد و به طور کلی مغایرتی با اصول اخلاقی و قوانین کشور نداشته باشد.

- در غیر این صورت، «نگارمگ » مطلب مورد نظر را رد یا بنا به تشخیص خود با ممیزی منتشر خواهد کرد.

- آخرین اخبار

- محبوب

- برچسب های داغ

- مستره: مسی و خانوادهاش از رئیس بارسلونا، لاپورتا، بسیار عصبانی هستند

- آنتیاکسیدانی که با سفیدی مو مبارزه میکند

- ستاره شدن در ورزشگاه به یک دارایی تجاری تبدیل میشود... رونالدو در میان برترین ورزشکاران جهان قرار دارد

- موهای خاکستری و رابطه شگفت انگیز آن با پیشگیری از سرطان!

- یک استاد دانشگاه دو محصول را نام برد که امید به زندگی را ۱۰ سال کاهش میدهند

- همیلتون، بالاتر از رونالدو و لبران جیمز، محبوبترین ورزشکار سال ۲۰۲۵ از نظر وبسایت اسپورتسپرو است

- یک کشف شگفتانگیز: شادی فراتر از انتظار، از ما در برابر بیماریهای قلبی و سرطان محافظت میکند

- یک زن بریتانیایی به دلیل ریختن قهوه در چاه فاضلاب جریمه شد

- Appetite: غذاهای فوق فرآوری شده طعم بهتری نسبت به بقیه ندارند

- دانشمندان راز جستجوی کلمات در مغز انسان را کشف کردند

- خودکشی در کره جنوبی به بالاترین حد خود در ۱۳ سال گذشته رسید

- صاحب یک سالن سفید کردن دندان در بریتانیا به جرم ۲۳ مورد جرم جنسی به ۲۶ سال زندان محکوم شد

- هالند عکسی از خودش منتشر کرد که تیشرتی با شعاری خندهدار به تن داشت

- «تونل پوتین-ترامپ» بین روسیه و آلاسکا: یک رویای قدیمی، آیا به تحقق نزدیک شده است؟

- سرطان روده بزرگ نسلهای جوانتر را مورد حمله قرار میدهد... یک راز پزشکی که نگرانی جهانی را برانگیخته است

- متخصصان NUNM هفت نوع چای آرامشبخش را فهرست میکنند

- دانشمندان سالمترین روش دم کردن قهوه را کشف کردند

- ثابت شده است: اگر مردی شکایت کند که با دمای ۳۷ درجه در حال مرگ است، باید حرفش را باور کنید

- پیشگویی تکاندهنده یک اسطوره آرژانتینی ۵۰ سال پیش، پیش از فینال جام جهانی زیر ۲۰ سال فیفا جنجال به پا کرد

- راز سلامتی شگفتانگیز پشت تب شکلات در دبی!

- چه کسانی بیشتر در معرض ابتلا به آنفلوآنزا هستند؟

- پیشرفت هوش مصنوعی نگران کننده میشود!

- خشکی چشم چیست؟ چه علتی دارد؟

- اتصال به استارلینک با گوشی ممکن میشود!

- اگر نسبت به کورتیزول کنجکاوید، بخوانید!

- هشدار برای افزایش پوسیدگی دندانهای ششسالگی در کودکان!

- دیابت بیمزه بارداری چه علتی دارد؟

- تابآوری چه تاثیری بر مقابله با مشکلات دارد؟

- مدلهای هوش مصنوعی به دنبال فریبکاری میروند!

- درمان پرخوری عصبی با یک داروی گیاهی!

- ویرایش ژنی میتواند روشی برای درمان ناباروی مردان باشد!

- چرا کودکان برای خواب لجبازی میکنند؟

- از چه سنی به بعد میتوان واکسن آنفلوآنزا زد؟

- سطوح انرژی پایدار با کمک مصرف منیزیم!

- هوش مصنوعی میتواند باعث نابودی عقل در انسانها شود؟

- گرما انسان را پیر میکند!

- یک مرورگر وب مبتنی بر هوش مصنوعی عرضه میشود!

- آخرین وضعیت شیوع بیماریهای عفونی در کشور!

- افسردگی در محیط کار با چه نشانههایی نمود پیدا میکند؟

- طرح پرتاب ۴۰۰۰ آینه فضایی بزرگ، فاجعه خواهد بود!

- بازدمهای عمیق برای سلامتی مفید هستند!

- بیماری کبدی مرتبط با الکل درمانش را پیدا کرد!

- حتی چند دقیقه فعالیت بدنی حجم مغز را زیاد میکند!

- یبوست را به کمک این میوه درمان کنید!

- برای مصرف روزانه چه روغنی سالمتر است؟

- روتین صبحگاهی باید چگونه باشد؟

- آسیبهای کبدی میتوانند باعث مرگ شوند؟

- فواید چرخاندن شانهها که نمیدانستید!

- سوزاندن چوب در فضاهای داخلی مثل سیگار عمل میکند!

- اثربخشی نمک در عفونتهای تنفسی چقدر است؟

- برای پیشگیری از ابتلا به پوکی استخوان چه منابعی باید دریافت کنیم؟

- آنفلوآنزا چه زمانی در ایران شیوع پیدا میکند؟

- اگر با نور سردرد میگیرید، نشانهای از میگرن را دارید!

- طبع خرمالو در طب ایرانی چیست؟ چه فوایدی برای بدن دارد؟

- آلودگی هوا چه تاثیری بر عملکرد ریه دارد؟

- اسیدهای آمینه موجود در خون سالمندان با خطر ابتلا به پوکی استخوان مرتبطند!

- کم تحرکی میتواند باعث پوکی استخوان شود!

- مصرف سالاد و سبزیجات با غذا در هضم آن مشکلی ایجاد میکند؟

- پوکی استخوان چه تاثیری بر زندگی سالمندان دارد؟!

- پیشگیری از پوکی استخوان به این سه عامل بستگی دارد!

- با انواع کیستهای تخمدانی و ماهیت آنها آشنا شوید!

- با شروع فصل پاییز مراقب این بیماری باشید!

- فهرست رسمی دارویی ایران آپدیت میشود!

- هر چند وقت یکبار مسواک خود را تعویض کنیم؟

- معرفی چند نوشیدنی آسان برای کاهش وزن!

- سنگ کلیه در کمین کسانی که در شیفت شب کار میکنند!

- گجتی عجیب که لبهی توالت نصب میشود و سلامت گوارش را میسنجد!

- جزئیات انتشار اولین رایانه زنده جهان!

- مقصر اصلی ابتلا به بیماری دیابت، کبد چرب و چاقی شناسایی شد!

- با این دارو دیگر سرطان پروستات کشنده نخواهد بود!

- رشد بیشتر گندم درون این ژن نهفته است!

- این نمونه موفق دیگر عوارض گوارشی رایج مکملهای کلسیم را ندارد!

- تنگینفس و خستگی نشانه این بیماری است!

- رباتهای نرم میکروسکوپی که تبدیل به گل میشوند!

- یک پل عظیم از گاز هیدروژن که باعث اتصال دو کهکشان شده است!

- ربات انساننمای صنعتی G ۲ با کمک هوش مصنوعی رونمایی شد!

- نسخه وب دستیار کدنویسی هوش مصنوعی معرفی شد!

- مغز مردان زودتر از زنان به سمت نابودی میرود!

- شرکتهای بزرگ سازنده توربینهای بادی تولید انرژی را متحول میکنند!

- واتساپ با کمک هوش مصنوعی عملکرد خلاقانه تری را ارائه میدهد!

- نیکول کیدمن ۵۸ ساله راز زیبایی خود را فاش کرد

- شاهزاده اندرو به ارتباط با اپستین در بریتانیا متهم شده است

- جیجی حدید علناً خطاب به بردلی کوپر گفت: «عشق من»

- برد پیت رابطهاش با اینس د رامون را به سطح بالاتری برد

- مگان مارکل عکسی از خودش و دخترش را به اشتراک گذاشت

- پاسخ شاهزاده هری به اتهامات همسرش مبنی بر بیاحترامی به مادرش فاش شد

- دختر ۱۴ ساله بکهام برند لوازم آرایشی خودش را تأسیس خواهد کرد

- جزئیات رابطه جنیفر لوپز و بن افلک پس از تجدید دیدار فاش شد

- عکس| دمبله برای جشن گرفتن بردن توپ طلا، یک جفت کفش اختصاصی دریافت کرد

- شایعات عاشقانه جرد لتو قوت گرفت

- پدری، هافبک بارسلونا، با قرار دادن یک بازیکن سابق رئال مادرید در فهرست خود، فوتبالیست ایدهآل را انتخاب کرد

- کیتی پری سکوت خود را در مورد رابطهاش با نخستوزیر سابق کانادا شکست

- بردلی کوپر مشکوک به جراحی پلاستیک است: "قبلاً بهتر بود"

- «لئو از صحبتهای شخصی خوشش نمیآید.» دییونگ توضیح داد که چطور از مسی تعریف و تمجید شده است

- مشخص شد که چرا خانواده بکهام در عروسی سلنا گومز شرکت نکردند

- پاریس هیلتون هفتهای ۹ ساعت را صرف مراقبتهای صورت میکند

- همسر جاستین بیبر توضیح داد که چرا او و این خواننده پسرشان را به نمایش نمیگذارند

- شوهر ستاره جیمز باند دستگیر شد

- همسر بیبر فاش کرد که با یک میلیارد دلار حاصل از فروش برندش چه خواهد کرد

- کیم کارداشیان دلیل طلاقش از کانیه وست را فاش کرد: "حمله دیگری اتفاق افتاده است"

- کیم کارداشیان با اعتراف به اینکه از قیمت مواد غذایی خبر ندارد، طرفدارانش را شوکه کرد

- بریتنی اسپیرز همسر سابقش را به قلدری متهم کرد: «دیگر بس است»

- شارلیز ترون به خاطر بیاحترامی به جانی دپ مورد انتقاد قرار گرفت: "او بیادب است. "

- کیث اربن پس از جدایی از نیکول کیدمن، رابطه عاشقانه جدیدی را آغاز کرده است: «او در شوک است.»

- مادر سلنا گومز به شایعات مربوط به رسوایی در عروسی دخترش پاسخ داد

- همسر بروس ویلیس گفت فرزندانش از همین حالا برای پدرشان سوگواری میکنند

- هواداران نیکول کیدمن پس از انتشار خبر طلاق، به کیت اربن حمله کردند

- فائزه العماری از مبارزه امباپه با شهرت میگوید

- بوفون در مورد انتخاب پسرش برای بازی در تیم ملی جمهوری چک: در ایتالیا، بار نام خانوادگیاش او را خرد میکرد

- پیشخدمت پرنسس دایانا راز جدیدی را در مورد کاخ باکینگهام فاش کرد

- پسر ۲۱ ساله راسل کرو به خاطر تصویرش مورد انتقاد قرار گرفت: «او مثل پدرش نیست.»

- نیکول کیدمن پس از جدایی از کیث اربن بیانیهای صادر کرد

- مگان مارکل به خاطر تمسخر یک مدل محکوم شد: «این حرفها خیلی گویای شخصیت واقعی اوست»

- ویکتوریا بکهام میگوید به خاطر شوهرش لبخند نمیزند

- جنیفر آنیستون اعتراف کرد که ۲۰ سال برای بچهدار شدن تلاش کرده است

- آنجلینا جولی، ستاره بینالمللی، درباره طلاقش از برد پیت، بازیگر مشهور، صحبت کرد و شکایت جدیدی علیه او مطرح کرد

- این دوچرخه سوار اسپانیایی تادژ پوگاچار را با بارسلونا یوهان کرایف مقایسه کرد

- کیت میدلتون با کت و شلوار سبز با "شکلات دبی" مقایسه شد

- جورج کلونی برای اولین بار درباره مصرف مواد مخدر صحبت کرد: «مشکلی نبود»

- شایعات نامزدی هرمیون گرنجر، ستاره هری پاتر، قوت گرفت

- «مدت زیادی تحریک و تحقیر شدم.» لروی سانه در اکتبرفست دعوا راه انداخت

- رایت: اگر کین از بایرن به تاتنهام برگردد، رکورد گلزنی شیرر در لیگ برتر را خواهد شکست

- رپر معروف، دیدی، به ۵۰ ماه زندان محکوم شد

- تام هالند برای اولین بار نامزدی خود با زندایا را تایید کرد

- نیکول کیدمن و کیث اربن جدایی خود را اعلام کردند

- حبیب پدرش را با سر الکس فرگوسن افسانهای مقایسه کرد

- مادر حدید، مدل معروف، مزرعه خانوادگیشان در پنسیلوانیا را برای فروش گذاشته است

- پسر بکهام در مورد شایعات اختلاف با والدینش: «مردم حرفهای منفی میزنند»

- ترور از GTA عشق خود را به ادبیات و داستایوفسکی اعتراف کرد

- بیول، قهرمان بوکس جهان، بدون اشاره به رونالدو، فوتبالیست ایدهآل را ترسیم کر

- هالند نروژی وقتی از او در مورد تکامل لهجهاش سوال شد، خود را بریتانیایی نامید

- جاستین بیبر اولین قدمهای پسرش را در حال پیادهروی نشان داد

- سوفیا ورگارا به دلیل بستری شدن در بیمارستان، مراسم امی را از دست داد

- شیلین وودلی پس از شش ماه رابطه عاشقانه از نامزدش جدا شد

- نیکی نیکول پس از متهم شدن به خیانت به لامین یامال، جزئیات رابطهاش با این بازیکن را فاش کرد

- بعد از مُهر رونالدو، این شماره ارزش واقعی پیدا کرد... اولین نظر از صاحب شماره «فراموش شده»!

- مشکلات زناشویی شاهزاده هری و مگان مارکل فاش شد: «به او در مورد ناتوانی جنسی هشدار داده شده بود»

- تیلور سویفت دوست داماد را به عروسی دعوت نکرد

- گواردیولا درباره برخورد ناخوشایندش با این بازیگر افسانهای در مترو صحبت کرد و گفت: «خیلی خجالت کشیدم.»

- اولین اظهار نظر دختر هالک هوگان پس از کنار گذاشته شدن از وصیتنامه پدرش

- حمایت بانکها از بازار سرمایه از فردا اجرا میشود

- بورس سقوط کرده در دولت روحانی چگونه در دولت شهید رئیسی احیا شد؟

- درمان بورسی پزشکیان از زبان عبده

- جذب سرمایه ۷ همتی از بازار بورس دانشبنیانها

- وعده عناب بورسی واقعیتر شد

- چهارمین روز نزولی بازار در غیاب نیروهای صعودی

- انتخابات و دامنه نوسان مهمترین دلیل رکود فعلی بورس

- بورس با ۴ مصوبه دولت برای حمایت از بازار سهام سبزپوش میشود؟

- ۳ دلیل پایین بودن ارزش معاملات خرد در بورس

- معافیتهای مالیاتی بازار سرمایه باید استمرار پیدا کند

- بورس این روزها تحت تأثیر تداوم نرخ اخزای بالای ۳۵ درصد

- رشد شاخصهای بورس با کف سازی تکنیکال

- کاهش دامنه نوسان هم علاج بورس نزولی نبود

- سایه تامین مالی دولت بر سر بورس سنگینی میکند

- کاهش بی سابقه حجم معاملات سهام در بورسهای جهانی

- رشد شاخصهای بورس با کمک بانکیها و اعلام نرخ تسعیر ارز

- حمله به سفیر روسیه در لهستان

- معرفی سری گوشیهای Redmi K ۵۰ قبل از رونمایی رسمی

- غفوری: فکر کردن به قهرمانی از الان، سادهلوحانه است

- کاهش ۱۰ درصدی تولید هوندا در دو کارخانه

- سومین نشست دستمزد، باز هم بدون نتیجه

- لغو بلیت فروشی عمومی المپیک زمستانی چین

- گرامیداشت قربانیان هواپیمای اوکراینی در دانشگاه تورنتو

- ادامه چانهزنی چهارگانه در وین

- صرفهجویی ۱.۶ میلیارد دلاری کمیته برگزاری المپیک و پارالمپیک توکیو

- محبوبترین رشته المپیک توکیو مشخص شد

- اعلام هزینه میزبانی توکیو از المپیک و پارالمپیک ۲۰۲۰،

- آذرتاج: هیات اقتصادی جمهوری آذربایجان به ایران میرود

- بررسی عملکرد ایران در المپیک؛ جایگاه چهارمی در آسیا

- پایان وضعیت اضطراری در کشور میزبان المپیک ۲۰۲۰

- دانشمندان TMD "آسیبزاترین" گروه خونی را شناسایی کردهاند

- دانشمندان کشف کردهاند که سفید شدن زودرس مو چه علامتی دارد

- نشانههایی که میتوانند به تشخیص عدم تعادل هورمونی کمک کنند، شناسایی شدهاند

- محصولات مراقبت از مو رایج ممکن است خطر ابتلا به سرطان را دو برابر کنند

- شش عامل که بر میزان کالری سوزانده شده تأثیر میگذارند

- دستبندهای فولادین قانون بر دستان زن ثروتمند نتیجه چکهای بی محل بابک

- چرا رفتار خانم بازیگر در سینما، باید زنگ خطری برای والدین باشد؟

- روح و عمق رمان سیمین، درک شد؟

- آبیار، «بامداد خمار» را خوشریتم شروع کرد

- کشف سلاح طبیعی علیه بیماریهای کبدی

- ساخت داروی جدید کاهش وزن بدون تزریق یا هورمون

- ویتامین B۶ از سرطان جلوگیری میکند و خطر حمله قلبی را کاهش میدهد

- یک اصلاح ساده در تغذیه اولیه کودکان، آلرژی آنها را کاهش میدهد

- انجمن قلب آمریکا (AHA): قاعدگی دردناک با خطر بیماری قلبی مرتبط است

- فواید شگفتانگیز تزریقهای لاغری برای قلب، صرف نظر از وزن از دست رفته!

- متابولیسم سلولی: کاهش مصرف یک اسید آمینه به طور قابل توجهی طول عمر را افزایش میدهد

- روسیه دارویی مبتنی بر نانوذرات برای درمان سرطان تولید میکند

- شاخص توده بدنی بالا خطر ابتلا به ۱۸ نوع سرطان را افزایش میدهد و از ابتلا به سرطان پروستات جلوگیری میکند

- افسانه در مورد عملکرد دو نیمکره مغز از بین رفته است

- مطالعه: کاهش مصرف قند در سنین پایین، خطر ابتلا به بیماری ریه را کاهش میدهد

- EASD: دانشمندان جایگزینی سالم برای تخم مرغ برای صبحانه پیشنهاد دادهاند

- پزشکان محصولی را شناسایی کردهاند که به شما در کاهش وزن و تقویت قلب کمک میکند

- یائسگی چه تاثیری بر مغز زنان دارد؟

- Nature: اسید شیر و گوشت، پاسخ ایمنی در برابر سرطان را تقویت میکند

- تکنیک جدید برای لاغری بدون جراحی

- ایمونولوژیستها ادعا میکنند که کووید-۱۹ سالها در بدن در حالت خفته زندگی میکند

- یک مطالعه جدید، نظریه ۵۰ ساله در مورد صداهایی که بیماران اسکیزوفرنی میشنوند را تأیید میکند

- داروهای ضد بیش فعالی خطر ابتلا به بیماریهای قلبی عروقی را افزایش میدهند

- یک کشف جدید، راه را برای توسعه یک درمان مؤثر برای سرطان پروستات هموار میکند

- MailOnline: دانشمندان فهرست محصولاتی که باعث تحریک سرطان میشوند را به میزان قابل توجهی کاهش دادهاند

- سلامت: تمرینات هوازی در حالت ناشتا ممکن است در درازمدت روند کاهش وزن را کند کند

- مشخص شد که کدام زنان تقریباً سه برابر بیشتر در معرض خطر ابتلا به سرطان سینه هستند

- هشدار سلامتی: داروهای ضد افسردگی رایج با فشار خون بالا و افزایش وزن مرتبط هستند

- روسیه آزمایشهای بالینی واکسنی را آغاز میکند که سالها در برابر همه گونههای آنفولانزا محافظت ایجاد میکند

- رباتهای هوش مصنوعی به هنرمندان کمک میکنند تا کپی دقیقی از نقاشیهای خود تولید کنند

- دادگاهی در آمریکا در حال بررسی برچیدن سیستم تبلیغاتی گوگل است

- عادتهایی که خطر ابتلا به انواع سرطان را کاهش میدهند

- سوالات سیاسی و اخلاقی در آلبانی در مورد اولین وزیر تولید شده توسط هوش مصنوعی

- درمان با سلولهای بنیادی برای بیماریاماس نتایج امیدوارکنندهای را نشان میدهد

- دانشمندان نوعی توت شناسایی کردهاند که عملکرد مغز را در عرض سه ماه بهبود میبخشد

- ارز

- طلا

- بورس

- تورم

- اخبار داغ

- ورزشی

- پربیننده

- پربحث

- عربستان سعودی قراردادی برای توسعه معدن طلای ۳.۶ میلیون اونسی امضا کرد

- بلومبرگ در گزارشی به مخالفان شی جین پینگ در ارتش چین پرداخت

- از انرژی گرفته تا توالت و سینک ظرفشویی، تحریمهای اروپا علیه روسیه به مرحلهی نهایی خود رسیده است

- نیویورک با ترامپ روبروست: دادستان کل از ساکنان میخواهد تخلفات مهاجرتی را ثبت کنند

- هند، امتناع مودی از شرکت در اجلاس آسهآن را به ترامپ مرتبط دانسته است

- یک ژن کلیدی که ریهها را از زخم شدن و سرطان محافظت میکند، کشف شد

- آیا او تصمیم به رفتن گرفته است؟ محمد صلاح لیورپول و هوادارانش را غافلگیر کرد

- شوستیکوف، نایب قهرمان جام ملتهای اروپا در روسیه درگذشت

- ایلان ماسک از طرح خود برای ایجاد «ارتش رباتیک» خبر داد

- پس از بروز رفتاری که قوانین فیزیک را نقض میکند، ناسا برای نظارت بر یک شیء فضایی مرموز، وضعیت اضطراری اعلام میکند

- مدودف گفت روسیه مجبور به اتخاذ تدابیر سختگیرانه شده است

- سفارت روسیه جزئیات حمله به مقر خود در بخارست را فاش کرد

- سنی که خطر چاقی در جوانی در آن تعیین میشود، مشخص شده است

- بلاروس با یک کشور خلیج فارس برای افزایش همکاری نظامی به توافق رسید

- رئیس پارلمان آلمان وقتی حالش خوب است چگونه با کسانی که از او متنفرند برخورد میکند؟

- سه مرد در بریتانیا به ظن همکاری با روسیه بازداشت شدند

- واکسنی برای آلرژی به گربهها در حال آمادهسازی برای آزمایشهای انسانی است

- افزایش ریسکهای ژئوپلیتیکی و تنشهای تجاری، قیمت طلا را افزایش داد

- وزارت امور خارجه روسیه حل و فصل مناقشه اوکراین را کاری «دشوار و پرزحمت» خواند

- پکن به شمول شرکتهای چینی در تحریمهای اروپا علیه روسیه اعتراض دارد

- «آسیای ناشناخته» ... کارشناس: یک مقصد مخفی، تحریمهای آمریکا را بیاثر میکند

- گزارشهای رسانهای از آزار و اذیت سارکوزی در زندان

- مدودف: جانبداری ترامپ از «اروپای دیوانه» به مذاکرات پایان میدهد و ما را برای حمله به نازیها آزاد میکند

- رئیس کمیسیون اروپا اظهار داشت که بسته تحریمهای جدید برای اولین بار بخش گاز روسیه را تحت تأثیر قرار خواهد داد

- مگان مارکل و پرنس هری در جشنوارهای در نیویورک اجرا داشتند

- دانشمندان کشف کردهاند که چرا همه حیوانات باستانی فسیل نمیشوند

- دانشمندان تایید کردهاند که شکلات و چای فشار خون را کاهش میدهند

- وزارت امور خارجه روسیه: اوکراین همچنان در حال توسعه اجزای سلاحهای بیولوژیکی است

- گزارش ایالات متحده در مورد دورویی یکی از متحدان مقامات کیف، "خائن به اوکراین".

- رئیس پنتاگون از انهدام یک قایق حامل مواد مخدر در اقیانوس آرام خبر داد

- دانشمندان هشدار دادهاند که ذوب شدن یخچالهای طبیعی در حال از بین بردن کل اکوسیستمهای سراسر جهان است

- هلند پس از کشف آنفولانزای مرغی، ۱۶۱۰۰۰ مرغ را معدوم کرد

- نظرسنجی: تقریباً دو سوم آمریکاییها معتقدند که کشور در مسیر اشتباهی حرکت میکند

- یک تحلیلگر نظامی گفت روسیه آمادگی خود را برای استفاده از سلاحهای هستهای نشان داده است

- دانشمندان منشأ محافظت ژنتیکی در برابر HIV را کشف کردند

- همکاری استراتژیک بین عربستان سعودی و استرالیا در یک بخش حیاتی

- عربستان سعودی در حال رهبری رونق مهماننوازی در خاورمیانه و آفریقا است

- لتونی به هواپیمای پوتین برای دیدار با ترامپ اجازه عبور از آسمان این کشور را نمیدهد

- ستارهشناسان ضربانهای غیرقابل توضیحی را در ستارگان شناسایی کردهاند که به موجودات فضایی اشاره دارد

- ولودین اروپا را مسخره میکند: بنزین آمریکا را به قیمت عطر شانل میخرد!

- ارول ماسک پیشرفت روسیه را ستود و از جامعه بینالمللی خواست تا از واقعیت آن مطلع شوند

- ووچیچ از قطعنامه پارلمان اروپا در مورد صربستان انتقاد کرد

- کرملین از تصمیم فدراسیون بینالمللی اسکی ابراز ناامیدی میکند

- رویترز: تحریمها علیه روسیه شامل چهار موسسه چینی خواهد شد

- دانشمندان روسی یک آنالوگ قرص از Ozempic ایجاد کردهاند

- پارلمان اروپا در قطعنامهای غیر الزامآور از صربستان خواست تا تحریمهایی علیه روسیه اعمال کند

- عربستان سعودی: هزینههای اکتشاف مواد معدنی در چهار سال پنج برابر شده است

- اتحادیه اروپا قطعنامهای را تصویب کرد که در آن لوکاشنکو را رئیس جمهور نامشروع خوانده است

- ناریشکین: غرب به حذف چهرههای سیاسی نامطلوب متوسل میشود

- دانشمندان قارچها را به ابرمادههای زنده و خوراکی تبدیل کردهاند

- میشوستین: صادرات غیرنفتی بیش از ۱۲ درصد از تولید ناخالص داخلی را تشکیل میدهد

- «به دلیل تغییرات اقلیمی»، رئیس جمهور اندونزی آمادگی خود را برای ساخت یک «دیوار دریایی غول پیکر» برای محافظت از ۵۰ میلیون نفر اعلام میکند

- یک افسر اطلاعاتی روسیه به پوتین در مورد سفر به بوداپست هشدار داد و یک کشور عربی حوزه خلیج فارس را به عنوان جایگزین پیشنهاد کرد

- رئیس جمهور جدید ماداگاسکار وضعیت کشور را بحرانی اعلام کرد و از جامعه جهانی درخواست کمک کرد

- راز یک گورستان نظامی باستانی در قفقاز فاش شد

- تایلند مشوقهای جدیدی را برای تقویت گردشگری داخلی و تحریک رشد اقتصادی اتخاذ میکند

- آدیس آبابا در مورد تسریع همکاری هستهای با مسکو گفتوگو میکند

- یک متخصص ژنتیک گفت: ویتامین D ممکن است با تأثیر بر طول تلومر، روند پیری را کند کند

- دیلی میل: مقبره توتعنخآمون در معرض خطر فروپاشی است

- یک سناتور اوکراینی وجود یک بازار سیاه بزرگ برای «فرار» از خدمت سربازی را افشا میکند

- کاخ باکینگهام نگران وضعیت چارلز سوم است که از سرطان رنج میبرد

- یک پزشک افسانه سندرم روده نشتکننده را رد کرد

- رومانی: خنثی کردن یک توطئه خرابکارانه که توسط دو شهروند اوکراینی طراحی شده بود

- دانشمندان مدت زمان انقراض حیات روی زمین را تخمین زدهاند

- رئیس جمهور فنلاند در ازای پذیرش آتش بس در اوکراین، به روسیه «رشوه اروپایی» پیشنهاد داد

- Axios: شورش در درون حزب دموکرات: نامزدهای کنگره متعهد به اتخاذ تاکتیکهای تهاجمیتر میشوند

- مکانیسمی که به ویروسها کمک میکند سلولهای دستگاه تنفسی را آلوده کنند، آشکار شده است

- عکس| «سونامی سفید» اروپا را درنوردید

- یک پروژه توالت میلیون دلاری در لسآنجلس غوغایی به پا کرده است

- هیلاری کلینتون ترامپ را به خرابکاری در کاخ سفید متهم کرد و گفت: «اینجا خانه او نیست.»

- ژنی کشف شده است که از ابتلا به نوعی زوال عقل ارثی جلوگیری میکند

- آغاز پروازهای مستقیم «رام» از مراکش به شهرهای بزرگ اروپا

- ووچیچ تمایل اروپا را برای جدا کردن خود از روسیه با یک «پرده آهنین» اعلام کرد

- دانشمندان در زمینه واکسیناسیون علیه کووید-۱۹ و سایر عفونتها به موفقیت بزرگی دست یافتهاند

- زالوژنی: وعدههای حمایتی غرب به اوکراین بدون ضربالاجل یا ضمانت مشخص محقق خواهد شد

- برجستهترین سمتهای او... نخستوزیر جدید ژاپن کیست؟

- یک وکیل، اولین روز زندان سارکوزی را روایت کرد

- دانشمندان روسی تأیید کردهاند که ماهی سالمون آب شیرین از ماهی سالمون دریایی بیخطرتر است

- دادگاه اسلواکی حکم علیه عامل سوءقصد به جان نخست وزیر فیکو را صادر کرد

- مرگ و میر در لاگوس به دلیل کمبود آمبولانس و ترافیک

- نبرد دو طرفه برای دیوگو لایته

- ایندیکالیا: رئال مادرید ممکن است زمستان امسال برای جذب مک آلیستر از لیورپول تلاش کند

- پسر تیاگو سیلوا واجد شرایط بازی برای چلسی در لیگ قهرمانان اروپا خواهد بود

- پلتنبرگ: بارسلونا درخواستهایی برای انتقال قرضی ترشتگن دریافت کرده است

- قرارداد محرمانه ساندرو تونالی فاش شد

- تیبو کورتوا، دیواری که همه چیز را نگه میدارد

- تیبو کورتوا مقابل بارسلونا قرار میگیرد: «هر دو تیم در شرایط خوبی هستند.»

- ونگر در مورد لیورپول: ایساک و ویرتز استعداد دارند، اما هنوز به سطح خودشان نرسیدهاند

- کارل، مهاجم ۱۷ ساله بایرن مونیخ، جوانترین گلزن تاریخ این باشگاه در لیگ قهرمانان اروپا شد

- کین در ۱۲ بازی اول فصل ۲۰ گل به ثمر رسانده و از آمار رونالدو و مسی پیشی گرفته است

- اورلین شوامنی واضح میگوید: «ما تیم فوقالعادهای داریم.»

- دایوت اوپامکانو، یک عملیات بسیار بزرگ

- فیکایو توموری، قدرتمند

- چلسی به اولین تیم تاریخ لیگ قهرمانان اروپا تبدیل شد که سه بازیکن نوجوان در یک بازی گلزنی میکنند

- مقایسه جوزپ گواردیولا با برناردو سیلوا و لیونل مسی

- ویرتز، هافبک لیورپول، در این مسابقه لیگ قهرمانان اروپا در عرض چهار دقیقه دو پاس گل داد

- غذاهایی که خطر التهاب لثه را افزایش میدهند، شناسایی شدهاند

- سهگانه زمستانی وستهام؟

- تصمیم کلیدی هری مگوایر برای آیندهاش

- یک جایگزین ۴۰ میلیون یورویی برای بایرن مونیخ

- سرمربی لیورپول در مورد تعویض ایساک در نیمه دوم بازی لیگ قهرمانان اروپا گفت: «ما به بهترینها امیدواریم.»

- رکورد گلزنی جدیدی در لیگ قهرمانان اروپا ثبت شد

- مانو کونه میتواند خرید اصلی باشد

- آینده تراشتگن مشخص شد

- لوکا مودریچ ارزش همتیمیهایش را ۲۰ هزار یورو اعلام کرد!

- باشگاه ویارئال با انتشار بیانیهای از لالیگا به دلیل لغو بازی این تیم با بارسلونا در آمریکا انتقاد کرد

- آلونسو درباره ال کلاسیکوی پیش رو در لالیگا گفت: «این بازی در تقویم با رنگ قرمز مشخص شده است.»

- هری کین با عبور از دیدیه دروگبا، به هفدهمین گلزن برتر تاریخ لیگ قهرمانان اروپا تبدیل شد

- از امضای قرارداد با اندریک هیجانزده است: «باید پیشنهادی ارائه دهم…»

- پاپو گومز امیدش را دوباره به دست آورد

- محمد صلاح عکس خود را با پیراهن لیورپول پاک کرد و آرنه اسلات پیامی فرستاد

- درخواست امضای مارسلینو گارسیا

- آندری کیریلنکو سه ورزشکار برتر زمان ما را نام برد

- آرن اسلوت در مورد اولین برد لیورپول در پنج مسابقه اظهار نظر کرد

- مارسکا درباره پیروزی بزرگ چلسی مقابل آژاکس در لیگ قهرمانان اروپا اظهار نظر کرد

- لامین یامال آزرده خاطر شده است

- ۵۰ میلیون! آنجلو استیلر از قبل علاقهمند است

- تیم جدید تیمو ورنر

- تنها زسکا مسکو است که در ۱۴.۵ سال گذشته در برنابئو گلی از رئال مادرید در لیگ قهرمانان دریافت نکرده است

- ویرجیل فن دایک در مورد پایان یافتن روند شکستهای لیورپول اظهار نظر کرد

- ژابی آلونسو در مورد پیروزی رئال مادرید مقابل یوونتوس اظهار نظر کرد

- حرکات توسط کانگ-این لی

- یک خرید امیدوارکننده: رئال مادرید به دنبال جذب ماریو گیلا است

- الیوت اندرسون، تحت تعقیب

- کازانسکی: لیورپول از کسانی که برای پول زیاد آمدهاند، سوال دارد

- یک ابررایانه پس از دور سوم مرحله عمومی لیگ قهرمانان اروپا، تیم برنده این رقابتها را مشخص کرد

- پالمیراس و النصر خواهان خرید گرسون هستند، سعودیها آمادهاند تا ۲۵ میلیون یورو به زنیت بپردازند

- مشخص شد که تحت چه شرایطی ممکن است سافونوف فرصت دیگری در پاری سن ژرمن پیدا کند

- خاویر تباس، رئیس لالیگا، در مورد لغو بازی بارسلونا در ایالات متحده بیانیهای تند صادر کرد

- ایلیا زابارنی «دستاورد» تاریخی و منحصربهفرد خود را در لیگ قهرمانان اروپا تکرار کرد

- عثمان دمبله برنامههای آینده خود را تایید کرد

- چهار نفر از طرفداران کوبی ماینو

- ۱۰۰ میلیون یورو! دوئل پرستاره برای یان دیوماند

- ویکتور گیوکرس در مورد پیروزی آرسنال مقابل اتلتیکو مادرید در لیگ قهرمانان اروپا اظهار نظر کرد

- دمبله در مورد پیروزی پاری سن ژرمن مقابل بایر در لیگ قهرمانان اروپا گفت: «من خیلی خیلی خوشحالم. حتی بیشتر از این هم میخواهم.»

- اسپورتینگ به گزارشهای مربوط به علاقه به ماتوی سافونوف پاسخ داد

- میکل آرتتا، سرمربی آرسنال، عملکرد گیوکرس مقابل اتلتیکو مادرید در لیگ قهرمانان اروپا را ستود

- ستاره ایتالیایی که میتوانست برای بارسلونا بازی کند

- رئال مادرید به جذب الکسیس مک آلیستر نزدیکتر شد

- تعهد محکم سرجیو آریباس

- کوبارسی در مورد لغو بازی بارسلونا مقابل ویارئال در آمریکا گفت: «همه ما کمی مخالف بودیم.»

- مولنستین، سرمربی سابق منچستریونایتد: بعید است رشفورد زیر نظر آموریم به این باشگاه بازگردد

- رافینیا با تیم کامل بارسلونا تمرین کرد و میتواند مقابل رئال مادرید بازی کند

- تاریخ کلیدی برای آینده هری کین

- کریستال پالاس روی ژان فیلیپ متتا، بازیکن مورد علاقهاش، قیمت گذاشت

- تداوم حضور مانوئل پیگرینی در رئال بتیس در معرض خطر است

- دو گل اوسیمن به گالاتاسرای کمک کرد تا در لیگ قهرمانان اروپا، بودو-گلیمت را شکست دهد

- قره باغ در دور سوم لیگ قهرمانان اروپا مغلوب اتلتیک بیلبائو شد

- عاملی که میتواند جولیان آلوارز را به بارسلونا نزدیکتر کند

- تصمیم رادیکال با نیکو شلاتربک

- اوریان نایلند به دنبال تیم جدیدی است

- تری در مورد شغلی که برای آن تلاش میکند میگوید: «این رویای نهایی من در چلسی است.»

- پلتنبرگ: آلابا خواهان تمدید قرارداد با رئال مادرید است، اما تمدید قرارداد بعید است

- لوئیس انریکه در مورد پیروزی پاری سن ژرمن مقابل بایر در لیگ قهرمانان اروپا گفت: «ما اهداف بسیار بالایی داریم.»

- ناپولی بازیکنان زیادی را جذب کرد

- کمک ۸۰ میلیون یورویی به محمد صلاح

- مراکش از رئال مادرید امتیاز گرفت

- کارواخال، بازیکن رئال مادرید، از برگزاری دیدار ویارئال و بارسلونا در آمریکا انتقاد کرد

- گواردیولا درباره چرکی: یکی از بااستعدادترین بازیکنانی است که دیدهام

- اتلتیک: باشگاه فولام میخواهد قرارداد مارکو سیلوا را تمدید کند